Micron aksiyalari bo‘yicha 2026 yil prognozi: MU uchun ssenariylar va asosiy darajalar

Micron xotira siklining eng yuqori nuqtasida va rekord moliyaviy natijalarni ko‘rsatmoqda. Ushbu maqola Micron biznesining barqarorligini, MU aksiyalarining bahosini va 2026 yil uchun istiqbolni tahlil qiladi.

Micron Technology, Inc. (NASDAQ: MU) 2026 moliyaviy yilining 1-choragi bo‘yicha natijalarni e’lon qildi va ular bozor kutganidan ancha yuqori bo‘ldi. Non-GAAP daromad 13.64 mlrd USDga yetdi, sof foyda 5.48 mlrd USDni tashkil etdi, har bir aksiya uchun foyda esa 4.78 USD bo‘ldi. Rentabellik va naqd pul yaratish keskin yaxshilandi. Operatsion pul oqimi 8.41 mlrd USDga yetdi, kompaniya natijalardagi sakrashni AI yuklamalarida ishlatiladigan xotiraga bo‘lgan talab tezlashgani, narxlar oshgani va mahsulot aralashmasi yanada qulaylashgani bilan bevosita bog‘ladi.

Rahbariyatning 2026 moliyaviy yilining 2-choragi uchun yo‘riqnomasi (guidance) ham bozor kutganidan sezilarli darajada yuqori bo‘ldi. Kompaniya non-GAAP daromadni taxminan 18.7 mlrd USD, yalpi marjani taxminan 68% va har bir aksiya uchun foydani taxminan 8.42 USD darajasida prognoz qilmoqda. Micron, shuningdek, kuchli talabni qondirish uchun ishlab chiqarish quvvatini kengaytirishga qaratilgan 2026 yil uchun taxminan 20 mlrd USD miqdoridagi kapital xarajatlar rejasini e’lon qildi.

2025 yilning ikkinchi yarmida MU aksiyalaridagi ralli tezlashdi va 2025 yil yakuniga kelib Micron aksiyalari taxminan 230%ga oshdi, faqat 2025 yil dekabr oyining o‘zida esa taxminan 20% o‘sish qayd etildi. Bozor allaqachon xotiraga bo‘lgan uzluksiz kuchli talab va mustahkam moliyaviy natijalarni narxlarga singdirgan edi, kompaniyaning 2026 yil uchun keyingi yo‘riqnomasi esa bu kutishlarni yanada mustahkamladi. Natijada, MUning o‘sish impulsi 2026 yil boshida ham davom etdi.

Ushbu maqola Micron Technology, Inc. kompaniyasini ko‘rib chiqadi, uning daromad manbalarini bayon qiladi, Micron’ning choraklik natijalarini jamlaydi va 2026 moliyaviy yil uchun kutishlarni taqdim etadi. Shuningdek, unda MU aksiyalarining texnik tahlili ham bor bo‘lib, shu asosda 2026 kalendar yili uchun Micron aksiyalari prognozi ishlab chiqiladi.

Micron Technology, Inc. haqida

1978 yilda tashkil etilgan Micron Technology Inc. – AQShdagi xotira chiplarini (DRAM, NAND) ishlab chiquvchi va ma’lumot saqlash bo‘yicha texnologik yechimlarni taqdim etuvchi kompaniya. Micron elektron xotira ishlab chiqaruvchilarining eng yiriklaridan biri bo‘lib, uning mahsulotlari avtomobillar, kompyuterlar, mobil qurilmalar, serverlar va boshqa elektron uskunalarda qo‘llaniladi. Kompaniya 1984 yilda Nyu-York fond birjasida ro‘yxatga olingan va MU tikkeri ostida savdo qiladi.

Bugun Micron sun’iy intellekt, 5G tarmoqlari, avtonom transport vositalari va bulutli hisoblash bozorlariga mo‘ljallangan ilg‘or xotira modullari va ma’lumot saqlash texnologiyalarini ishlab chiqish va joriy etishni davom ettirmoqda.

Micron Technology, Inc. kompaniya nomining tasviriMicron Technology, Inc.ning asosiy daromad manbalari

Micronning biznes modeli yarimo‘tkazgich xotira modullarini va ma’lumot saqlash yechimlarini ishlab chiqish, ishlab chiqarish va sotishga qaratilgan. Kompaniya segmentlari quyidagi mahsulot bozorlariga ko‘ra tasniflanadi:

- Shaxsiy kompyuterlar va qurilmalar: bu PClar, noutbuklar va ish stansiyalarida qo‘llaniladigan xotira savdolaridan tushadigan daromadni o‘z ichiga oladi

- Mobil qurilmalar: smartfon va planshetlar uchun xotira chiplari, bu yerda Micron yuqori unumdor qurilmalar uchun taqqoslanadigan mahsulotlar ishlab chiqaruvchi kompaniyalar bilan raqobatlashadi

- Saqlash qurilmalari: NAND flash xotiraga asoslangan ma’lumot saqlash uchun mahsulotlar va yechimlar

- O‘rnatiladigan tizimlar (embedded): avtomobilsozlik va sog‘liqni saqlash hamda ishlab chiqarish sanoatida qo‘llaniladigan tizimlarga integratsiya qilinadigan xotira komponentlari va modullari

Kompaniya har bir segment bo‘yicha batafsil ma’lumot beradi va ularni hisobotida ikki yirik sektorga jamlaydi. Birinchi sektor – DRAM (Dynamic Random-Access Memory) bo‘lib, u kompaniya daromadlarining sezilarli ulushini (taxminan 70%) tashkil etadi. DRAM shaxsiy kompyuterlar, serverlar, smartfonlar, grafik kartalar va boshqa qurilmalarda qo‘llaniladi. Ikkinchi sektor – NAND (flesh xotira) bo‘lib, daromadlarning taxminan 25–30%ini tashkil etadi. NAND mahsulotlari SSDlar (solid-state drives), mobil qurilmalar, ma’lumot saqlash tizimlari va ma’lumotga tez va ishonchli kirishni talab qiladigan boshqa mahsulotlarda qo‘llaniladi.

Micron Technology Inc. 2024 moliyaviy yilining 4‑chorak hisobotı

2024 yil 25 sentyabrda Micron 2024 moliyaviy yilining 4-choragi bo‘yicha (25 avgustda yakunlangan davrni qamrab olgan) hisobotni e’lon qildi. Kompaniyaning moliyaviy natijalari investorlarni hayratda qoldirdi va prognozlardan oshib ketdi. Quyida e’lon qilingan ma’lumotlar keltirilgan (https://investors.micron.com/quarterly-results):

- Daromad: 7.75 milliard USD (+93%)

- Sof foyda: 1.34 milliard USD (2023 yilda –1.17 milliard USD zarar)

- Bir aksiya uchun daromad: 1.18 USD (2023 yilda –1.07 USD)

- Operatsion foyda: 1.74 milliard USD (2023 yilda –1.20 milliard USD)

Segmentlar bo‘yicha daromad:

- DRAM: 5.33 milliard USD (+69%)

- NAND: 2.36 milliard USD (+31%)

- Hisoblash va tarmoqlar (Compute and Networking): 3.01 milliard USD (+152%)

- Mobil: 1.87 milliard USD (+55%)

- Saqlash: 1.68 milliard USD (+127%)

- O‘rnatiladigan tizimlar: 1.17 milliard USD (+36%)

2024 yil Q4 moliyaviy natijalari e’lon qilingach, Micron rahbariyati o‘tgan yilga nisbatan 93% daromad o‘sishini ta’kidladi, bu esa ma’lumot markazlari uchun DRAM mahsulotlariga kuchli talab va NAND savdolarining rekord darajaga chiqishi hisobiga yuz berdi — ilk bor choraklik savdolar 1 milliard USDni oshdi.

Micron bosh direktori Sanjay Mehrotra kompaniya tarixidagi eng kuchli raqobatbardosh pozitsiyaga ega ekanini aytib, 2025 yilning 1-choragida rekord darajadagi daromad va foyda kutilayotganini bildirdi. U shuningdek, sun’iy intellekt yechimlariga bo‘lgan talabning kompaniya bozor holatini mustahkamlashdagi ahamiyatini ta’kidladi.

Micron 2025 yil 1-choragi uchun rekord daromad kutilayotganini bildirdi: 8.70 milliard USD (±200 million USD) daromad va 39.5% yalpi marja prognoz qilinmoqda. Bir aksiya uchun daromad 1.74 USD bo‘lishi kutilmoqda. Ushbu ko‘rsatkichlar avvalgi choraklarga nisbatan ancha yuqori bo‘lib, kompaniya mahsulotlariga, ayniqsa sun’iy intellekt va bulutli hisoblash segmentlarida talab ortib borayotganini anglatadi.

Micron, shuningdek, AI serverlariga bo‘lgan talab ortishi tufayli xotira va ma’lumot saqlash bozorlarida narxlarning o‘sishidan foyda olayotganini qayd etdi.

Micron Technology Inc. 2025 moliyaviy yilining 1‑chorak hisobotı

2024 yil 18 dekabrda Micron 2025 moliyaviy yilining 1-choragi (28 noyabrda yakunlangan davr) bo‘yicha hisobotni e’lon qildi. Quyida asosiy ko‘rsatkichlar keltirilgan (https://investors.micron.com/quarterly-results):

- Daromad: 8.70 milliard USD (+84%)

- Sof foyda: 2.04 milliard USD (2023 yilda –1.05 milliard USD zarar)

- Bir aksiya uchun daromad: 1.79 USD (2023 yilda –0.95 USD)

- Operatsion foyda: 2.39 milliard USD (2023 yilda –0.95 milliard USD zarar)

Segmentlar bo‘yicha daromad:

- DRAM: 6.40 milliard USD (+73%)

- NAND: 2.32 milliard USD (+26%)

- Hisoblash va tarmoqlar (Compute and Networking): 4.40 milliard USD (+153%)

- Mobil: 1.50 milliard USD (+16%)

- Saqlash: 1.70 milliard USD (+160%)

- O‘rnatiladigan tizimlar: 1.10 milliard USD (+6%)

Sanjay Mehrotra ma’lumot markazlari kompaniya tarixida birinchi marta umumiy daromadning 50% dan ortig‘ini tashkil etganini aytdi, bu esa AI xotira chiplari bo‘yicha kuchli talab bilan izohlandi. U, shuningdek, iste’molchi segmentlarida — PClar va smartfonlarda — sustlik borligini e’tirof etdi, ammo moliyaviy yilning ikkinchi yarmida o‘sish qayta tiklanishiga ishonch bildirdi.

2025 yil 2-choragi uchun Micron Wall Street kutilmalaridan past yo‘riqnoma berdi, daromadni 7.90 milliard USD (±200 million USD) va bir aksiya uchun daromadni 1.43 USD (±0.10 USD) deb prognoz qildi. Bu DRAM va NAND segmentlaridagi ortiqcha taklif va sust iste’molchi talabi tufayli daromadning pasayishi kutilayotganini aks ettiradi.

Investorlar bu prognozga salbiy munosabat bildirishdi — hisobotdan so‘ng Micron aksiyalari 13% dan ortiq tushdi.

Micron Technology Inc. 2025 moliyaviy yilining 2‑chorak hisobotı

2025 yil 20 martda Micron 2025 moliyaviy yilining 2-choragi (27 fevralda yakunlangan davr) bo‘yicha hisobotni e’lon qildi. Quyida asosiy ko‘rsatkichlar (https://investors.micron.com/quarterly-results):

- Daromad: 8.05 milliard USD (+38%)

- Sof foyda: 1.78 milliard USD (+273%)

- Bir aksiya uchun daromad: 1.56 USD (+323%)

- Operatsion foyda: 2.01 milliard USD (+800%)

Segmentlar bo‘yicha daromad:

- DRAM: 6.12 milliard USD (+47%)

- NAND: 1.85 milliard USD (+18%)

- Hisoblash va tarmoqlar (Compute and Networking): 4.60 milliard USD (+153%)

- Mobil: 1.10 milliard USD (+16%)

- Saqlash: 1.40 milliard USD (+160%)

- O‘rnatiladigan tizimlar: 1.00 milliard USD (+6%)

Sanjay Mehrotra ma’lumot markazlari uchun DRAM daromadi yangi rekordga yetganini, yuqori o‘tkazuvchanlikdagi xotira (HBM) chiplaridan tushgan daromad esa avvalgi chorakka nisbatan 50% dan ortiq oshib, 1 milliard USDdan oshganini ta’kidladi. U Micronning kuchli raqobatbardosh pozitsiyasini, yuqori marjali mahsulot toifalarida muvaffaqiyatli natijalarga erishganini qayd etdi va buni samarali strategiya hamda sun’iy intellekt ilovalari uchun xotira yechimlariga ortib borayotgan talab bilan izohladi.

2025 yil 3-choragi uchun Micron daromadni 8.6–9.0 milliard USD oralig‘ida, bir aksiya uchun daromadni esa 1.47–1.67 USD oralig‘ida prognoz qildi. Kompaniya, shuningdek, yalpi marjaning 36.5% gacha tushishini kutmoqda — bu oldingi chorakka nisbatan 1.5 foiz punktiga pasayishdir. Buning sababi kam marjali iste’molchi mahsulotlari savdosining oshishi hamda NAND bozoridagi ortiqcha taklif bosimi hisoblanadi.

Investorlar reaksiyasi aralash bo‘ldi. Hisobot e’lon qilingandan so‘ng Micron aksiyalari kechki savdolarda 5% dan ortiq o‘sdi, bu kuchli natijalarga bo‘lgan optimizmni aks ettirdi. Biroq, yalpi foyda darajasi va zaxiralar ko‘payishi bo‘yicha xavotirlar keyinchalik 8% dan ortiq pasayishiga sabab bo‘ldi, natijada Micron S&P 500 indeksi doirasida eng yomon ishlagan kompaniyalardan biriga aylandi.

Micron Technology, Inc. 2025 moliyaviy yilining 3‑chorak moliyaviy hisobotı

2025 yil 25 iyun kuni Micron 2025 moliyaviy yilining 3-choragi (29 mayda yakunlangan davr) uchun moliyaviy natijalarni e’lon qildi. Asosiy ko‘rsatkichlar quyidagicha, o‘tgan yilning shu davri bilan taqqoslaganda (https://investors.micron.com/quarterly-results):

- Daromad: 9.30 milliard USD (+37%)

- Sof foyda: 2.18 milliard USD (+210%)

- Bir aksiya uchun daromad: 1.91 USD (+208%)

- Operatsion foyda: 2.49 milliard USD (+164%)

Segmentlar bo‘yicha daromad:

- DRAM: 7.07 milliard USD (+50%)

- NAND: 2.15 milliard USD (+4%)

- Hisoblash va tarmoqlar (Compute and Networking): 5.06 milliard USD (+97%)

- Mobil: 1.55 milliard USD (-2%)

- Saqlash: 1.45 milliard USD (+7%)

- O‘rnatiladigan tizimlar: 1.22 milliard USD (-5%)

Micron 2025 moliyaviy yilining 3-choragi bo‘yicha kuchli natijalarni e’lon qildi, ular bozor kutganidan ancha yuqori bo‘ldi. Daromad yil davomida 37% ga oshib, 9.3 milliard USDga yetdi, moslashtirilgan bir aksiya uchun daromad esa 1.91 USDni tashkil etdi (konsensus prognozi 1.60 USD edi). Asosiy drayver — AI tizimlarida ishlatiladigan xotiraga bo‘lgan barqaror talab bo‘ldi. HBM jo‘natmalari chorak davomida qariyb 50% ga oshdi, ma’lumot markazlaridan tushgan daromad esa ikki baravar ko‘paydi.

Daromadlar qo‘ng‘irog‘ida bosh direktor Sanjay Mehrotra ilg‘or texnologik yechimlarning tezroq joriy etilayotganini ta’kidladi. EUV litografiyasi yordamida 1-gamma DRAM ishlab chiqarish jadvaldan oldin boshlangan, HBM3Ening ommaviy jo‘natmalari esa Q4da boshlanishi kutilmoqda. Kompaniya shuningdek, HBM4 sinovlarini boshlaganini va 2026 yilda ommaviy ishlab chiqarish rejalashtirilganini bildirdi. Ushbu tashabbuslar, AQShdagi ishlab chiqarish quvvatini kengaytirish va CHIPS Act doirasidagi hukumat qo‘llovi bilan birgalikda, Micronning AI xotira segmentidagi strategik ustunligini shakllantirmoqda.

Foydalilik ham yaxshilandi — yalpi marja 39%ga yetdi, bu prognozning yuqori chegarasidan ham oshdi. Q4da bu ko‘rsatkich 42% ±1% darajasiga yetishi kutilmoqda. Kompaniya keyingi chorakda taxminan 1.2 milliard USDni operatsion xarajatlarga yo‘naltirishni, HBM va keyingi avlod xotira texnologiyalari bo‘yicha R&D ustuvor yo‘nalish bo‘lib qolishini rejalashtirmoqda.

Q4 prognozi rahbariyatning optimizmini aks ettirdi. Kutilayotgan daromad 10.7 milliard USD (+38% yilma-yil), bir aksiya uchun daromad esa 2.50 USD (+111% yilma-yil) darajasida — ikkalasi ham tahlilchilar konsensusidan yuqori bo‘ldi.

Micron Technology, Inc. 2025 moliyaviy yilining 4‑chorak hisobotı

2025 yil 23 sentyabrda Micron 2025 moliyaviy yilining 4-choragi (28 avgustda yakunlangan davr) natijalarini e’lon qildi. O‘tgan yilning shu davri bilan taqqoslaganda asosiy ko‘rsatkichlar quyidagicha (https://investors.micron.com/quarterly-results):

- Daromad: 11.31 milliard USD (+46%)

- Sof foyda: 3.47 milliard USD (+158%)

- Bir aksiya uchun daromad (EPS): 3.03 USD (+156%)

- Operatsion foyda: 3.96 milliard USD (+126%)

Segmentlar bo‘yicha daromad:

- Cloud Memory Business Unit: 4.54 milliard USD (+213%)

- Core Data Center Business Unit: 1.58 milliard USD (–23%)

- Mobile and Client Business Unit: 3.76 milliard USD (+24%)

- Automotive and Embedded Business Unit: 1.43 milliard USD (+17%)

Micron’ning 2025 FY 4-chorak natijalari bozor kutganidan oldinda bo‘ldi. Kompaniya 11.32 mlrd USD miqdorida rekord daromadni e’lon qildi, tuzatilgan EPS esa 3.03 USD bo‘ldi — har ikkala ko‘rsatkich ham tahlilchilar konsensusi bo‘yicha 11.2 mlrd USD daromad va 2.86 USD EPSdan yuqori. Daromad o‘sishiga AI’ga yo‘naltirilgan data centre’lardan kelgan nihoyatda kuchli talab sabab bo‘ldi, ular o‘sishning asosiy manbaiga aylandi va hozir Micron biznesining yadrosi hisoblanadi. 2025 FY bo‘yicha data centre’lar kompaniya daromadining 56%ini yuqori yalpi marjalarda ta’minladi, bu esa yuqori qiymatli, yuqori marjali server xotirasi va HBM modullariga strukturaviy siljishni tasdiqladi.

2025 yil 4-choragida Micron mahsulot aralashmasini yaxshiladi: AI tizimlari uchun server DRAM va HBM jo‘natmalari ko‘paydi, arzon konfiguratsiyalar esa kamaydi. Bu siljish o‘rtacha sotuv narxlarini oshirdi va marjalarni yuqoriga surdi. Xotira narxlari sikli ham tiklandi: DRAMda taklif tanqisligi yuzaga keldi, NAND narxlari ham oshdi.

4-chorakda Micron sezilarli kapital xarajatlarga qaramay, taxminan 803 mln USD miqdorida ijobiy tuzatilgan erkin pul oqimini (adjusted free cash flow) yaratdi. 2025 moliyaviy yil bo‘yicha umumiy FCF 3.7 mlrd USDdan oshdi. Shu bilan birga, rahbariyat ilgari 2026 FY’da CapEx oshishini, chunki kompaniya AI ta’sirida o‘sayotgan talabdan foydalanish uchun DRAM va HBM quvvatini kengaytirayotganini ogohlantirgan edi.

Micron keyingi chorak uchun kuchli yo‘riqnoma berdi. Daromad taxminan 12.5 mlrd USD (±300 mln USD), tuzatilgan EPS taxminan 3.75 USD (±0.15), yalpi marja esa 50.5–52.5% diapazonida kutilmoqda. Bu yo‘riqnoma rahbariyat narxlash hamda mahsulot sikllarida, ayniqsa server DRAM va HBMda, kuch saqlanib qolishini va AI xotirasi umumiy savdolarda tobora kattaroq ulushni egallashi hisobiga rentabellikni yanada oshirish imkoniyati borligini kutayotganini ko‘rsatadi.

Micron Technology, Inc. 2026 Q1 moliyaviy natijalari

2025 yil 17 dekabrda Micron 2026 moliyaviy yilining 1-choragi bo‘yicha natijalarni e’lon qildi, u 27 noyabrda yakunlangan davrni qamrab oldi. Avvalgi moliyaviy yilning shu davri bilan solishtirganda e’lon qilingan ko‘rsatkichlar quyidagicha (https://investors.micron.com/quarterly-results):

- Daromad: 13.64 mlrd USD (+57%)

- Sof foyda (non-GAAP): 5.48 mlrd USD (+169%)

- Har bir aksiya uchun foyda: 4.78 USD (+167%)

- Operatsion foyda: 6.42 mlrd USD (+168%)

Segmentlar bo‘yicha daromad:

- Cloud Memory Business Unit: 5.28 mlrd USD (+100%)

- Core Data Center Business Unit: 2.38 mlrd USD (+4%)

- Mobile and Client Business Unit: 4.26 mlrd USD (+63%)

- Automotive and Embedded Business Unit: 1.72 mlrd USD (+49%)

Micron Technology nihoyatda kuchli natijalarni ko‘rsatdi. Daromad 13.64 mlrd USDga yetdi, bu yiliga nisbatan 57% o‘sishni anglatadi. Sof foyda 5.48 mlrd USDga yetdi, har bir aksiya uchun foyda 4.78 USD bo‘ldi. Kompaniya aynan daromad, marjalar va har bir aksiya uchun foyda o‘zining yo‘riqnomasidagi yuqori chegaradan ham oshganini alohida ta’kidladi. Bozor ham xuddi shunday mamnun bo‘ldi, chunki tahlilchilar daromadni taxminan 12.9 mlrd USD va har bir aksiya uchun foydani taxminan 3.96 USD deb kutgan edi, Micron esa ikkalasidan ham oshib ketdi.

Chorak sifati kuchli marjalarda yaqqol ko‘rinadi. Non-GAAP yalpi marja 56.8%gacha o‘sdi, operatsion marja 47.0%gacha ko‘tarildi, operatsion foyda 6.42 mlrd USDga yetdi. Xotira va saqlash biznesi uchun bu darajalar juda yuqori bo‘lib, kuchli narxlash qudrati va qulay mahsulot aralashmasini aks ettiradi.

Daromad o‘sishi barcha segmentlar bo‘yicha keng qamrovli bo‘ldi. DRAM daromadi 10.81 mlrd USDni tashkil etdi va yiliga nisbatan 69%ga o‘sdi, NAND daromadi esa 2.74 mlrd USD bo‘lib, yiliga nisbatan 22%ga oshdi. Chorak davomida DRAM narxlari chorakdan chorakka taxminan 20%ga oshdi, NAND narxlari esa past ikki xonali foizlar bilan o‘sdi, bu foyda o‘sishiga ham narx oshishi, ham mahsulot aralashmasi hissa qo‘shganini ko‘rsatadi. Cloud Memory segmenti eng tez o‘sdi: 5.28 mlrd USDga yetdi (+100% yiliga nisbatan). Mobile & Client 4.26 mlrd USDga yetdi (+63% yiliga nisbatan), Automotive & Embedded 1.72 mlrd USDga yetdi (+49% yiliga nisbatan), Core Data esa taxminan 2.38 mlrd USD darajasida qoldi (+4% yiliga nisbatan).

Rahbariyatning 2026 moliyaviy yilining 2-choragi bo‘yicha yo‘riqnomasi bundan ham kuchli. Kompaniya non-GAAP daromadni taxminan 18.7 mlrd USD, yalpi marjani 68% va har bir aksiya uchun foydani taxminan 8.42 USD darajasida kutmoqda — bu tahlilchilar kutganidan ancha yuqori, chunki ular ancha kamtarroq raqamlarni hisobga olgan edi. Yana uzoqroq istiqbolga qaraganda, Micron 2026 moliyaviy yil davomida asosiy ko‘rsatkichlarda yaxshilanish davom etishini kutmoqda, kapital xarajatlar taxminan 20 mlrd USD bo‘lib, asosan yilning ikkinchi yarmiga jamlanadi. Kompaniya, shuningdek, AI infratuzilmasidan kelayotgan talab va cheklangan ishlab chiqarish quvvati bozorning asosiy drayverlari bo‘lib qolayotganini qayd etdi.

Xotira bozori uchun drayverlar va joriy siklda Micron’ning roli

2025–2026 yillarda xotiraga bo‘lgan talab o‘sishining asosiy drayveri AI data centre’larini faol qurish va kengaytirish bo‘ladi. AI modellarini o‘qitish va ishga tushirish uchun zamonaviy serverlar har bir serverga ko‘proq xotira va yuqoriroq ma’lumot uzatish tezligini talab qiladi, bu esa HBM, keyingi avlod server DRAM va data centre’lar uchun SSD’larga bo‘lgan talabni bevosita oshiradi. Micron Technology aniq ta’kidlashicha, mijozlarning AI infratuzilmasini kengaytirish rejalari xotira va saqlash tizimlariga bo‘lgan talab prognozlarini sezilarli oshirdi, server quvvati va unumdorligi bo‘yicha talablar esa har bir avlod bilan o‘sishda davom etmoqda.

Yana bir omil — cheklangan taklif. Micron xotira tanqisligi nafaqat 2026 yilda, balki undan keyin ham davom etishini kutmoqda. HBM ishlab chiqarishining o‘sishi an’anaviy server DRAM taklifini yanada siqadi, chunki ishlab chiqarish quvvatining bir qismi murakkabroq va qimmatroq yechimlarga yo‘naltirilmoqda. Kompaniya, shuningdek, cleanroom’larni kengaytirish zarurati va yangi obyektlarni qurish hamda ishga tushirishning uzoq muddatli jadvali sabab ishlab chiqarishni tez oshirishning imkoni yo‘qligini qayd etadi.

Talab kengroq bozorlar tomonidan ham qo‘llab-quvvatlanmoqda. Micron Windows 10 qo‘llab-quvvatlashi yakunlanishi fonidagi PC yangilash siklini va AI-PC segmentining o‘sishini ta’kidlaydi. Smartfonlarda, ayniqsa flagman modellarda, har bir qurilmaga to‘g‘ri keladigan xotira hajmi ortib bormoqda. Avtomobil segmentida esa talab L2+/L3 darajadagi haydovchiga yordam tizimlari kengroq tarqalishi va avtomobil ichki elektronikasi uchun zarur xotira hajmi oshishi sabab o‘smoqda.

Natijada, Micron investorlar uchun asosiy e’tibor markaziga aylandi, chunki u SK Hynix va Samsung Electronics bilan bir qatorda HBM ishlab chiqaradigan kam sonli ishlab chiqaruvchilardan biri bo‘lib, HBM zamonaviy AI akseleratorlari uchun asosiy komponent hisoblanadi. HBM bozori amalda oligopolistik bo‘lib, taklif cheklangan, data centre’lardan kelayotgan talab esa taklif yetib ololmaydigan darajada tez o‘smoqda. Shu bois investorlar ishlab chiqarishni kengaytira oladigan har bir yetkazib beruvchini diqqat bilan kuzatmoqda. Bu kontekstda Micron daromad, marja va HBM talabiga oid eng kuchli prognozlardan birini taqdim etib ajralib turdi, bu esa kompaniya aksiyalariga qiziqishni oshirdi.

Bundan tashqari, kompaniya bozorga xotira sektoridagi kelajakdagi talab bo‘yicha kam uchraydigan darajada “ko‘rinish” taqdim etdi. Micron 2026 kalendar yilining butun davri uchun HBM jo‘natmalari narxlari va hajmlari bo‘yicha kelishib qo‘yganini va DRAM hamda NAND bo‘yicha “tight” sharoitlar 2026 yildan keyin ham saqlanishini kutayotganini ma’lum qildi. Bu xotira narxlari tezda tushib ketishi haqidagi xavotirlarni kamaytiradi.

Micron Technology, Inc.ning fundamental tahlili

Quyida 2025 moliyaviy yilining 4-chorak natijalariga asoslangan MU uchun fundamental tahlil keltirilgan:

- Likvidlik va qarz: 2025 yil 27 noyabr holatiga ko‘ra, Micron Technology 9.73 mlrd USD naqd pul va 2.28 mlrd USD bozor qimmatli qog‘ozlariga ega bo‘lib, jami 12.01 mlrd USD likvid aktivlarni tashkil etdi. Joriy aktivlar 29.67 mlrd USDni, joriy majburiyatlar esa 12.06 mlrd USDni tashkil etib, kompaniyaga kuchli likvidlik “buferi”ni ta’minladi. Umumiy qarz 11.76 mlrd USD bo‘lib, Micron’ni sof qarz bo‘yicha neytral holatga qo‘ydi, taxminan 0.26 mlrd USD miqdorida kichik sof naqd pul pozitsiyasi bilan. Bundan tashqari, kompaniyada 3.50 mlrd USD miqdorida foydalanilmagan kredit liniyasi mavjud bo‘lib, bu uning moliyaviy barqarorligini yanada mustahkamladi.

- Pul oqimlari va erkin pul oqimi: so‘nggi chorakda Micron naqd pul yaratishni sezilarli oshirdi. Operatsion pul oqimi 8.41 mlrd USDni tashkil etdi, bu o‘tgan yilning shu davridagi 3.24 mlrd USDdan yuqori. Uskuna va qurilishga kapital xarajatlar 5.39 mlrd USD darajasida yuqori bo‘ldi, biroq 0.88 mlrd USD miqdoridagi davlat subsidiyalari bu xarajatlarning bir qismini qopladi. Natijada, sof kapital xarajatlar 4.51 mlrd USDni tashkil etdi. Ushbu raqamlar bilan kompaniya chorak uchun 3.90 mlrd USD miqdorida tuzatilgan erkin pul oqimiga erishdi.

Oldinga qarab, Micron 2026 moliyaviy yilda yirik investitsiyalarni rejalashtirmoqda, kapital xarajatlar umumiy hisobda taxminan 20 mlrd USD bo‘lishi kutilmoqda va asosan yilning ikkinchi yarmiga jamlanadi. Natijada, erkin pul oqimi chorakdan chorakka sezilarli tebranishi mumkin.

- Rentabellik va daromadlar: Q1 uchun Micron Technology non-GAAP asosida kuchli chorakni ko‘rsatdi. Yalpi marja 56.8%, operatsion marja 47.0% bo‘ldi, operatsion foyda 6.42 mlrd USD, sof foyda 5.48 mlrd USD, har bir aksiya uchun foyda esa 4.78 USDni tashkil etdi. Bu ko‘rsatkichlar ham avvalgi chorakka, ham o‘tgan yilning shu davriga nisbatan sezilarli yaxshilanishni anglatdi. Bu moliyaviy barqarorlik uchun muhim, chunki bunday marjalar kompaniyaga katta investitsiyalarni moliyalashtirish va qarzni oshirmasdan muvozanatli moliyaviy tuzilmani saqlash imkonini beradi.

- Balans mustahkamligi: balans mustahkam ko‘rinadi. Aktivlar 85.97 mlrd USDni, majburiyatlar 27.17 mlrd USDni, aksiyadorlar kapitali esa 58.81 mlrd USDni tashkil etdi. Kapital ulushi yuqori, qarz yuki esa o‘rtacha. Chorak davomida Micron qarzini 2.94 mlrd USDga kamaytirdi, oshgan foyda va pul oqimlarining bir qismini moliyaviy xatarni kamaytirishga yo‘naltirdi. Shuni ham qayd etish kerakki, naqd pul va investitsiyalarning bir qismi xorijiy sho‘balarda saqlanadi, bu ayrim mamlakatlarda bu mablag‘larga operatsion kirishni cheklashi mumkin. Investitsiya dasturiga oid kelgusi majburiyatlar ham mavjud, 2026 moliyaviy yil uchun yuqori kapital xarajatlar rejalashtirilgan.

MU uchun Fundamental tahlil – xulosa:

2026 yil Q1 holatiga ko‘ra, Micron moliyaviy jihatdan sog‘lom ko‘rinadi. Likvidlik yuqori, sof qarz deyarli mavjud emas, foyda va operatsion pul oqimi esa keskin oshgan. Asosiy xatar balans bilan bog‘liq emas, balki bozorning siklik tabiatiga va investitsiya miqyosiga taalluqli: 2026 moliyaviy yil uchun kapital xarajatlar taxminan 20 mlrd USD rejalashtirilgan. Bozor sharoitlari yomonlashsa, erkin pul oqimi tez pasayishi mumkin, biroq mavjud likvidlik zaxirasi va kredit liniyasiga kirish imkoniyati kompaniyaga kuchli moliyaviy moslashuvchanlik beradi.

Micron Technology, Inc. uchun asosiy baholash multiplikatorlari tahlili

Quyida 2026 moliyaviy yilining 1-chorak natijalariga asoslangan va aksiya narxi 340 USD bo‘lganda hisoblangan Micron Technology uchun asosiy baholash multiplikatorlari keltirilgan.

| Multiple | Nimani ko‘rsatadi | Qiymat | Izoh |

|---|---|---|---|

| P/E (TTM) | O‘tgan 12 oy davomidagi har 1 AQSh dollari foydaning narxi | 32 | ⬤ Siklik xotira ishlab chiqaruvchisi uchun nihoyatda yuqori baholash: bozor yillik foydaning 30 martasidan ko‘prog‘ini to‘lamoqda, super-sikl davom etishiga tayangan holda. |

| P/S (TTM) | Yillik 1 AQSh dollari daromadning narxi | 9.2 | ⬤ Tarixan marjalari o‘zgaruvchan bo‘lgan biznes uchun agressiv daraja. |

| EV/Sales (TTM) | Korxona qiymati (EV)ning daromadga nisbati, qarzlarni ham hisobga olgan holda | 9.2 | ⬤ Sof qarz deyarli nol bo‘lishiga qaramay, daromad asosidagi baholash baribir nihoyatda yuqori. |

| P/FCF (TTM) | Har 1 AQSh dollari erkin pul oqimining narxi | 83 | ⬤ Micron erkin pul oqimi asosida juda qimmat ko‘rinadi, chunki yuqori CapEx sabab FCF hisobotdagi foydadan ancha ortda qoladi. |

| FCF Yield (TTM) | Aksiyadorlar uchun erkin pul oqimining rentabelligi | 1.2% | ⬤ Past erkin pul oqimi daromadliligi, investitsion tezis esa kelajakda FCF sezilarli o‘sishiga tayangan. |

| EV/EBITDA (TTM) | EV ning EBITDA ga nisbati | 17.5 | ⬤ AI talabi hisobiga rekord marjalar bo‘lsa ham, xotira va NAND uchun yuqori multiple. |

| EV/EBIT (TTM) | EV ning operatsion foydaga (EBIT) nisbati | 28 | ⬤ Foyda asosida “xavfsizlik zaxirasi” minimal. |

| P/B | Aksiyalar narxining balans qiymatiga nisbati | 6.6 | ⬤ Balans kapitali juda katta premiyaga baholanmoqda, bu kapital talabchan va siklik biznes uchun yuqori baholashni anglatadi. |

| Net Debt/EBITDA | Qarz yuklamasining EBITDA ga nisbati | 0.0 | ⬤ Sof qarz EBITDAga nisbatan deyarli nol, bu balansni juda qulay qiladi. |

| Interest Coverage (TTM) | Operatsion foydaning foiz xarajatlariga nisbati | 32 | ⬤ Foiz xarajatlari bemalol qoplanadi. |

Micron baholash multiplikatorlari tahlili – xulosa

Biznes sifati va joriy sikl nuqtayi nazaridan Micron o‘z cho‘qqisida ishlamoqda: rekord daromad, juda yuqori rentabellik, kuchli EBITDA, deyarli mavjud bo‘lmagan sof qarz va data centre’lar uchun HBM hamda DRAM bo‘yicha ulkan talab. Biroq joriy baholashda bozor kompaniyani go‘yo bu super-foydali bosqich uzoq vaqt davom etadi va marjalarda sezilarli pasayish bo‘lmaydi, degandek narxlashmoqda.

Deyarli barcha narx multiplikatorlari (P/E, P/S, EV/Sales, EV/EBIT, P/FCF) siklik yarimo‘tkazgich biznesi uchun “qizil zona”da. Agar Micron daromadi va foydasi bozor kutganidan sekinroq o‘ssa, 340 USD baholash tezda haddan tashqari yuqori bo‘lib chiqishi mumkin va aksiyalar, hatto boshqa jihatdan mustahkam daromadlar hisobotlari bo‘lsa ham, sezilarli pasayishi ehtimol.

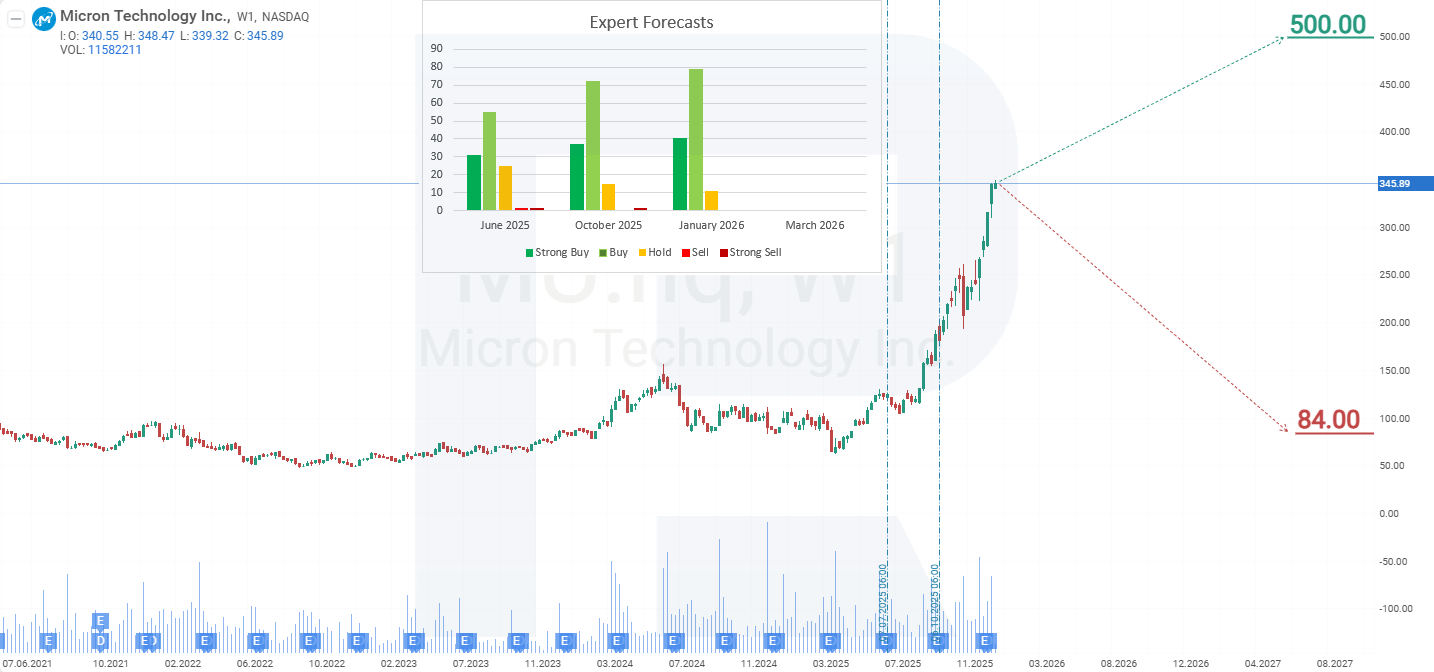

Micron Technology, Inc. bo‘yicha ekspert prognozlari

- Barchart: 38 tahlilchidan 30 tasi Micron Technology aksiyalariga Strong Buy bahosini berdi, 5 tasi Moderate Buy, 3 tasi esa Hold. Yuqori narx maqsadi 500 USD, pastki chegara 107 USD.

- MarketBeat: 37 tahlilchidan 34 tasi aksiyalarga Buy reytingini berdi, 3 tasi esa Hold tavsiyasini chiqardi. Yuqori narx maqsadi 400 USD, pastki chegara 84 USD.

- TipRanks: so‘rovda qatnashgan 26 tahlilchidan 24 tasi aksiyalarni Buy deb baholadi, 2 tasi esa Hold tavsiyasini berdi. Yuqori narx maqsadi 500 USD, pastki chegara 235 USD.

- Stock Analysis: 29 ekspertdan 10 tasi aksiyalarni Strong Buy deb baholadi, 16 tasi Buy, 3 tasi esa Hold. Yuqori narx maqsadi 500 USD, pastki chegara 84 USD.

2026 yil uchun Micron Technology, Inc. aksiyalar narxi bo‘yicha prognoz

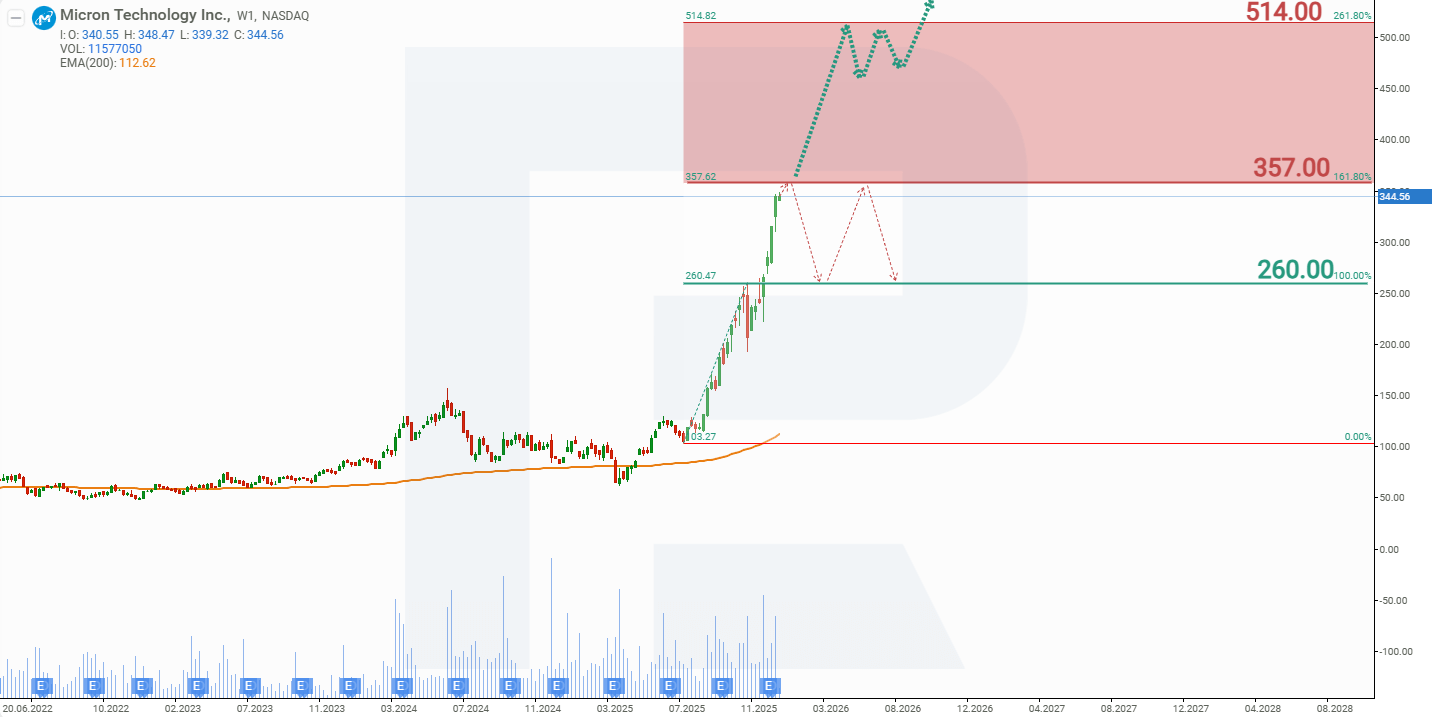

2025 yilning ikkinchi yarmida xotiraga bo‘lgan talab ortishi fonida investorlar e’tibori Micron Technology’ga ko‘chdi, bu esa aksiyalar narxini 230%dan ko‘proqqa oshirdi va uni 357 USDdagi qarshilikka yaqinlashtirdi. Micron aksiyalarining joriy dinamikasidan kelib chiqib, 2026 yil uchun ehtimoliy narx ssenariylari quyidagicha:

Micron aksiyalari uchun baza-senarий prognozi 357 USDdagi qarshilikdan yuqoriga yorib o‘tishni, so‘ng 514 USD tomon yuqoriga harakatni nazarda tutadi. Bu ssenariy kompaniyaning 2026 yil uchun kuchli istiqboli bilan qo‘llab-quvvatlanadi, u xotiraga bo‘lgan barqaror yuqori talab va ishlab chiqarish quvvatini kengaytirish uchun zarur bo‘lgan uzoq muddatlar sabab yuzaga keladigan taklif tanqisligini kutmoqda. Natijada, investorlarning Micron aksiyalariga qiziqishi yuqori darajada qolishi mumkin, bu esa maqsad narxga tez erishishga olib keladi. Bundan tashqari, NVIDIA aksiyalaridan kapital oqimlari chiqishi hisobiga ham kompaniya aksiyalariga talab qo‘llab-quvvatlanishi mumkin, chunki ayrim investorlar AI infratuzilmasi va xotira segmentida shunga o‘xshash o‘sish hikoyasini izlaydi.

Micron aksiyalari bo‘yicha muqobil prognoz 357 USD qarshilik darajasida rad etilishni nazarda tutadi. Bu holatda aksiyalar 260 USDdagi qo‘llab-quvvatlash tomon tushishi mumkin, shundan so‘ng ular 260 va 357 USD oralig‘ida konsolidatsiyalanishi mumkin.

2026 yil uchun Micron Technology, Inc. aksiyalari tahlili va prognoziMicron Technology, Inc. aksiyalariga sarmoya kiritish xavflari

Micron Technology aksiyalariga sarmoya kiritish kompaniyaning daromadlari va moliyaviy natijalariga salbiy ta’sir ko‘rsatishi mumkin bo‘lgan bir qator xatarlarni o‘z ichiga oladi:

- Xotira bozorining siklik tabiati: yarimo‘tkazgich sanoati, ayniqsa xotira segmenti, talab va narxlardagi tebranishlar bilan yuqori darajada siklikdir. NAND va DRAM kabi segmentlardagi uzoq davom etuvchi pasayish ortiqcha zaxiralar, narxlarning tushishi va foydalilikning kamayishiga olib kelishi mumkin.

- Sanoatda kuchli raqobat: Micron Samsung Electronics va SK Hynix kabi yirik raqobatchilar bilan keskin raqobatda. Bunday yuqori raqobat muhitida texnologiya va innovatsiyalarga doimiy sarmoya zarur. Agar kompaniya sanoatdagi yangilanishlarga hamnafas bo‘lmasa, bozor ulushini yo‘qotishi va foydalilik pasayishi mumkin.

- Geosiyosiy tarangliklar va savdo cheklovlari: Micron global miqyosda faoliyat yuritadi va daromadining sezilarli qismini AQShdan tashqarida oladi. Geosiyosiy tangliklar, savdo mojarolari va kiberxavfsizlik tekshiruvlari savdolar va operatsiyalarni cheklashi mumkin. Masalan, Micron mahsulotlari Xitoyda sinchkovlik bilan tekshiruvdan o‘tkazilgan, bu esa xalqaro bozorlar bilan bog‘liq xavflarni ko‘rsatadi.

Investorlar ushbu xatarlarni inobatga olishlari zarur, chunki ular kompaniyaning moliyaviy natijalariga va aksiyalar narxiga sezilarli ta’sir ko‘rsatishi mumkin.

Disclaimer: Ushbu maqola AI vositalari yordamida tarjima qilingan. Asl inglizcha matn ma’nosini saqlashga harakat qilingan bo‘lsa-da, ba’zi noaniqliklar yoki tushib qolgan joylar bo‘lishi mumkin; shubha tug‘ilganda asl manbaga murojaat qiling.

Moliya bozorlarining prognozlari ularning mualliflarini shaxsiy fikrlari hisoblanadi. Joriy tahlil o‘zi bilan savdoga qo‘llanmani taqdim etmaydi. RoboForex taqdim etilgan umumlashtirilgan maʼlumotlardan savdo tavsiyalarini qo‘llashda yuzaga kelishi mumkin bo‘lgan ish natijalari uchun javobgarlikni zimmasiga olmaydi.