Home Depot – moliyaviy barqarorlik, xatarlar va aksiyalar baholanishi 2026 uchun

Home Depot aksiyalari barqaror bo‘lib qolmoqda, biroq zaif talab va rahbariyatning ehtiyotkor yo‘riqnomasi fonida aniq o‘sish katalizatoriga ega emas. Ushbu maqola HD bo‘yicha fundamental tahlilni taqdim etadi va 2026 kalendar yili uchun asosiy narx darajalarini ko‘rsatib beradi.

The Home Depot, Inc. (NYSE: HD) 2025 moliyaviy yilining 3-choragi uchun 41.35 milliard AQSH dollari miqdorida daromadni qayd etdi, bu yilma-yil 2.8% o‘sishni anglatadi. Non-GAAP bo‘yicha bir aksiyaga to‘g‘ri keladigan daromad 3.74 AQSH dollarini tashkil etdi, operatsion foyda 5.51 milliard AQSH dollariga yetdi, operatsion marja esa 13.3% darajasida bo‘ldi.

Chorak davomida talab zaifligicha qoldi. Taqqoslanadigan savdolar atigi 0.2% ga oshdi, taqqoslanadigan tranzaksiyalar esa 1.6% ga kamaydi. Rahbariyat natijalar bo‘ron bilan bog‘liq talabning yo‘qligi va mijozlar faolligidagi kutilgan tiklanish ro‘y bermagani sababli kutganlardan past bo‘lganini aniq ta’kidladi.

Kompaniya 2025 moliyaviy yili bo‘yicha to‘liq yillik prognozini yanada ehtiyotkor yo‘nalishda qayta ko‘rib chiqdi. Endi Home Depot savdolar o‘sishini taxminan 3% deb kutmoqda, bunga GMSdan taxminan 2.0 milliard AQSH dollari hissasi ham kiradi, taqqoslanadigan savdolarning biroz ijobiy o‘sishi, operatsion marjaning taxminan 13.0% bo‘lishi va 2024 yilga nisbatan non-GAAP bo‘yicha bir aksiyaga daromadning taxminan 5% ga pasayishi kutilmoqda; 2024 yilda EPS 15.24 AQSH dollarini tashkil etgan.

Kelgusi chorak uchun kompaniya sezilarli yaxshilanishni kutmayapti. Rahbariyat bo‘ron bilan bog‘liq faollikning cheklangani, iste’molchilarning davom etayotgan noaniqligi va uy-joy bozoridagi doimiy bosimlar sababli talabga bosim saqlanib qolishini kutmoqda.

Ushbu maqola The Home Depot, Inc. kompaniyasini ko‘rib chiqadi, uning daromad manbalarini bayon qiladi, kompaniyaning choraklik natijalarini jamlaydi va keyingi hisobot davri bo‘yicha kutilmalarni taqdim etadi. Shuningdek, u HD aksiyalarining texnik tahlilini ham o‘z ichiga oladi, uning asosida Home Depot aksiyalari uchun 2026 kalendar yili prognozi ishlab chiqiladi.

The Home Depot, Inc. haqida

The Home Depot, Inc. — AQShdagi eng yirik uy-joy ta’mirlash va qurilish chakana savdo tarmog‘i. Kompaniya 1978 yilda Atlanta, Jorjiya shtatida tadbirkorlar Bernard Markus, Artur Blank, Ron Brill va Pat Farrah tomonidan tashkil etilgan. Home Depot 1981 yilda ommaga ochiq kompaniyaga aylangan va Nyu-York fond birjasida HD belgisi ostida ro‘yxatdan o‘tgan.

Asosiy faoliyati qurilish materiallari, asbob-uskunalar, ta’mirlash tovarlari, bog‘dorchilik mahsulotlari va uy sharoitlarini yaxshilash uchun mo‘ljallangan mahsulotlar savdosini o‘z ichiga oladi. Kompaniya, shuningdek, xususiy va tijorat mijozlari uchun xizmatlar ko‘rsatadi.

Asosiy raqobatchilari qatoriga Lowe’s, Walmart (NYSE: WMT), Menards va uy ta’mirlash va DIY toifasidagi onlayn chakana sotuvchi Amazon kiradi.

Kompaniya nomi The Home Depot, Inc. tasviri.The Home Depot, Inc.’ning asosiy moliyaviy oqimlari

Home Depot’ning biznes modeli uy sharoitlarini yaxshilash, qurilish va ta’mirlashga oid mahsulotlar va xizmatlar savdosiga asoslangan. Kompaniyaning daromadlari quyidagi asosiy yo‘nalishlardan shakllanadi:

- Chakana mahsulot savdosi: bu kompaniya uchun asosiy daromad manbai bo‘lib, qurilish materiallari, asboblar, sanitariya jihozlari, yoritish uskunalari, pol qoplamalari, mebellar, maishiy texnika va bog‘dorchilik asboblari savdosini o‘z ichiga oladi.

- E-commerce: Home Depot o‘zining onlayn mavjudligini kengaytirishda davom etmoqda. Daromad to‘g‘ridan-to‘g‘ri onlayn buyurtmalar, “onlayn xarid qilib, do‘kondan olish” (BOPIS) va uyga yetkazib berish modellari orqali olinadi.

- O‘rnatish va ta’mirlash xizmatlari: kompaniya pullik xizmatlar taklif qiladi, jumladan oshxona, pol, eshik va deraza o‘rnatish, maishiy texnika sozlash va uy ta’miri.

- Professional mijozlar (Pro Business) savdosi: daromadning sezilarli qismi quruvchilar, ustalar va katta hajmda material va asbob xarid qiluvchi tashkilotlardan olinadi.

- Moliyaviy va tegishli xizmatlar: qo‘shimcha daromad moliyaviy yechimlar, sovg‘a kartalari, sadoqat dasturlari, uskunalarni ijaraga berish va qo‘shimcha qiymatli xizmatlar orqali shakllanadi.

Home Depot’ning biznes modeli ommaviy chakana savdoni DIY iste’molchilari va professional mijozlar uchun maxsus xizmatlar bilan uyg‘unlashtiradi, keng mahsulot assortimenti, do‘kon ichidagi xizmatlar va raqamli kanallar orqali barqaror daromad o‘sishini ta’minlaydi.

The Home Depot, Inc. FY2025 yil 1-chorak hisobot

20 may kuni Home Depot FY2025 yil 1-chorak moliyaviy natijalarini e’lon qildi (hisobot 4 mayda yakunlangan). O‘tgan yilning shu davri bilan taqqoslaganda asosiy raqamlar quyidagicha (https://ir.homedepot.com/financial-reports/quarterly-earnings/2025):

- Daromad: 39,86 milliard AQSh dollari (+9%)

- Sof foyda: 3,43 milliard AQSh dollari (–32%)

- Har bir aksiya uchun daromad (EPS): 3,56 AQSh dollari (–30%)

- Operatsion marja: 13,2% (–90 bazaviy punkt)

Home Depot’ning FY2025 yil 1-chorak hisobotida daromad yiliga 9,4% o‘sib, 39,9 milliard AQSh dollariga yetgani ko‘rsatildi — bu tahlilchilar kutilganidan biroz yuqori. Ushbu natijalar deyarli 395 million tranzaksiyani o‘z ichiga olgan barqaror mijozlar faolligini aks ettirdi, garchi o‘rtacha tranzaksiya qiymati o‘zgarmagan bo‘lsa ham. Valyuta kurslaridagi tebranishlar tufayli umumiy solishtirma savdolar 0,3% ga pasaydi, biroq AQShdagi 0,2% o‘sish ichki bozor barqarorligini ko‘rsatadi. Sozlangan har bir aksiya uchun daromad 3,56 AQSh dollarini tashkil etdi, bu biroz pastroq natija bo‘lsa-da, oldingi choraklardagi ijobiy kutilmagan natijalar ketma-ketligini biroz to‘xtatdi — ammo tafovut juda kichik edi.

Daromadlar konferensiyasida boshqaruv ehtiyotkor va strategik yondashuvni ta’kidladi. Yangi tariflar joriy etilganiga qaramay, Home Depot xarajatlarning ko‘payishini iste’molchilarga narxlarni oshirish orqali o‘tkazmaslikka qaror qildi. Bu kompaniyaning diversifikatsiyalangan ta’minot zanjiri yordamida amalga oshirildi — inventarning taxminan yarmi ichki manbalardan olinadi va hech bir xorijiy davlat 10% dan ortiq ulushga ega emas. Shu sababli, kompaniya qo‘shimcha xarajatlarni o‘z zimmasiga oldi, bu esa raqobatbardosh holatini saqlab qolishga yordam berdi — bu borada Walmart kabi raqobatchilardan farqli ravishda, ular narxlarni oshirish rejasini bildirgan edi.

Kompaniya yillik ko‘rsatkichlarini tasdiqladi — daromad o‘sishi taxminan 2,8%, solishtirma savdolar o‘sishi 1% atrofida va sozlangan EPS taxminan 2% kamayishi prognoz qilinmoqda. 2-chorak istiqboli barqaror deb baholandi, biroq boshqaruv yuqori foiz stavkalari bosimi hali ham saqlanib turganini, bu esa katta miqyosdagi loyihalarga talabni pasaytirayotganini qayd etdi.

Investorlar uchun o‘tgan chorak bir nechta ijobiy signallarni berdi: daromad o‘sishi kichikroq loyihalar hisobiga ta’minlandi, narx intizomi saqlanib qoldi, bozor ulushi himoyalangan ko‘rinadi va yillik maqsadlar qayta tasdiqlandi. Ha, EPS pasayishi va kuchli AQSh dollari hamda ehtiyotkor iste’molchilar kayfiyati kabi makroiqtisodiy xatarlar qisqa muddatda sekinroq o‘sishni anglatadi. Shunga qaramay, 2-chorak istiqboli AQShdagi barqaror savdo va mo‘‘tadil o‘sish kutishlari bilan ijobiy bo‘lib qolmoqda. Umuman olganda, iste’mol sektorida yuqori marja va qat’iy narx siyosatiga ega himoyalangan pozitsiyani izlayotgan investorlar uchun Home Depot aksiyalari jozibador variantdir.

The Home Depot, Inc. FY2025 yil 2-chorak hisobot

29 avgust kuni Home Depot FY2025 yil 2-chorak natijalarini e’lon qildi, bu davr 3 avgustda yakunlangan. O‘tgan yilning shu davri bilan solishtirganda asosiy moliyaviy ko‘rsatkichlar quyidagicha (https://ir.homedepot.com/financial-reports/quarterly-earnings/2025):

- Daromad: 45,28 milliard AQSh dollari (+4,9%)

- Sof foyda (non-GAAP): 4,65 milliard AQSh dollari (+0,4%)

- Har bir aksiya uchun daromad (EPS): 4,68 AQSh dollari (+0,2%)

- Operatsion marja: 14,8% (–50 bazaviy punkt)

Home Depot 2025 yilda Q2 choragida daromadni yilma-yil 5% ga oshirib, 45.3 milliard AQSH dollariga yetkazganini qayd etdi. Tuzatilgan bir aksiyaga daromad 4.68 AQSH dollarini tashkil etdi, bu tahlilchilar kutganidan biroz past bo‘ldi. Ushbu chorakda o‘rtacha chek hajmi oshdi, biroq do‘kondagi trafik biroz kamaydi. 1,000 AQSH dollaridan yuqori bo‘lgan yirik xaridlar, simsiz elektr asboblari, maishiy texnika va saqlash mahsulotlarida kuchli savdolar qayd etildi. Onlayn savdolar 12% ga o‘sdi, va ham professional, ham chakana mijozlar xarajatlarini oshirdi.

Qiyinchiliklar qatoriga yirik ko‘lamli ta’mirlash loyihalariga talabning sustligi, zaxiralar aylanishining sekinlashuvi va valyuta kursi tebranishlaridan kelib chiqadigan kichik bosimlar kirdi. Ushbu qiyinchiliklarga qaramay, kompaniya biznesni rivojlantirishga sarmoya kiritishda va dividendlar to‘lashda davom etdi, chorak davomida jami taxminan 3.2 milliard AQSH dollarini yo‘naltirdi. Yil bo‘yicha investitsiya qilingan kapital rentabelligi 31.9% dan 27.2% ga pasaydi.

Rahbariyat to‘liq yillik prognozni qayta tasdiqladi: savdolar o‘sishi 2.8% va barqaror rentabellik kutilmoqda, bir aksiyaga daromad esa 2024 yilga nisbatan taxminan 2% past bo‘lishi kutilgan.

The Home Depot, Inc. Q3 2025 moliyaviy natijalari

18 November kuni Home Depot 2025 moliyaviy yili uchun Q3 natijalarini e’lon qildi, u 2 Novemberda yakunlandi. O‘tgan yilning shu davri bilan solishtirilganda asosiy moliyaviy ko‘rsatkichlar quyidagicha (https://ir.homedepot.com/financial-reports/quarterly-earnings/2025)

- Daromad: 41.35 milliard AQSH dollari (+3%)

- Sof foyda (non-GAAP): 3.72 milliard AQSH dollari (–1%)

- Bir aksiyaga daromad: 3.74 AQSH dollari (–1%)

- Operatsion marja: 13.3% (–50 bazis punkt)

The Home Depot 2025 moliyaviy yilining 3-choragida aralash natijalarni ko‘rsatdi. Daromad 41.35 milliard AQSH dollariga oshdi va yilma-yil 2.8% ga ko‘tarildi, biroq asosiy non-GAAP ko‘rsatkichlar bo‘yicha rentabellik kutilganidan past bo‘ldi. Tuzatilgan operatsion foyda 5.51 milliard AQSH dollarini tashkil etdi, operatsion marja bir yil avvalgi 13.8% dan 13.3% ga pasaydi, bir aksiyaga daromad esa o‘tgan yilgi 3.78 AQSH dollaridan 3.74 AQSH dollariga tushdi.

Operatsion natijalar sust ko‘rindi. Taqqoslanadigan savdolar atigi 0.2% ga oshdi, tranzaksiyalar soni 1.4% ga kamaydi, daromad o‘sishi esa asosan o‘rtacha tranzaksiya qiymatining 90.39 AQSH dollarigacha oshishi hisobiga ta’minlandi, bu yilma-yil 2.0% o‘sishni anglatadi. Rahbariyat sust natijani chorak davomida ob-havo hodisalari bilan bog‘liq talabning pastligi, shuningdek kengroq iste’molchi noaniqligi va uy-joy bozoridan kelayotgan davomiy bosimlar bilan izohladi. Daromad tarkibiga GMS xarididan taxminan 0.9 milliard AQSH dollari ham kirdi.

Kompaniya 2025 moliyaviy yil (2026 yil fevralda yakunlanadi) bo‘yicha prognozini yanada ehtiyotkor yo‘nalishda qayta ko‘rib chiqdi. Endi Home Depot savdolar o‘sishini taxminan 3% deb kutmoqda, taqqoslanadigan savdolarning biroz ijobiy bo‘lishi, operatsion marjaning taxminan 13.0% bo‘lishi va 2024 yilga nisbatan tuzatilgan bir aksiyaga daromadning 5% ga pasayishi kutilmoqda; 2024 yilda EPS 15.24 AQSH dollarini tashkil etgan. Aslida, rahbariyat daromadlar trayektoriyasi avval kutilganidan zaifroq bo‘lishini tan oldi, chunki oldingi yo‘riqnoma yanada mo‘’tadil pasayishni nazarda tutgan edi.

The Home Depot, Inc. fundamental tahlili

Quyida 2026 moliyaviy yilining Q1 natijalariga asoslangan HD uchun fundamental tahlil keltirilgan:

- Likvidlik va qarz: chorak oxirida Home Depot 1.68 milliard AQSH dollari miqdorida naqd pulga ega edi. Joriy aktivlar 36.11 milliard AQSH dollarini, joriy majburiyatlar esa 34.37 milliard AQSH dollarini tashkil etdi. Bu aylanma kapital zaxirasi cheklanganligini ko‘rsatadi, u asosan 26.20 milliard AQSH dollariga baholangan zaxiralarga bog‘liq. Naqd pul yostig‘i nisbatan kichik, va kompaniya qisqa muddatli moliyalashtirishdan faol foydalanadi. Tijorat qog‘ozlari ko‘rinishidagi qisqa muddatli qarz 3.20 milliard AQSH dollarini tashkil etadi, tijorat qog‘ozlari dasturi limiti esa 11.00 milliard AQSH dollarigacha oshirilgan va xuddi shu miqdordagi majburiy kredit liniyalari bilan to‘liq ta’minlangan. Rahbariyat operatsion naqd pul oqimi, tijorat qog‘ozlari bozoriga kirish va uzoq muddatli qarz kombinatsiyasi operatsiyalar va aksiyadorlarga to‘lovlarni qo‘llab-quvvatlash uchun yetarli ekanini aniq bayon qiladi. Balansdagi jami qarz taxminan 56.00 milliard AQSH dollarini tashkil etadi. Bundan tashqari, ijara majburiyatlari qisqa muddatda 1.42 milliard AQSH dollari va uzoq muddatda 7.99 milliard AQSH dollarini tashkil etadi.

- Naqd pul oqimlari va erkin naqd pul oqimi: 2025 moliyaviy yilining dastlabki to‘qqiz oyida operatsion naqd pul oqimi 12.98 milliard AQSH dollarini tashkil etdi, bu bir yil avvalgi 15.14 milliard AQSH dollaridan past. Pasayish asosan aylanma kapitaldagi o‘zgarishlar, xususan zaxiralar darajasining yuqoriligi hamda yetkazib beruvchilarga to‘lovlar va soliq hisob-kitoblaridagi siljishlar bilan izohlandi. Shu davrda kapital xarajatlari 2.62 milliard AQSH dollarini tashkil etdi, natijada xaridlardan oldingi erkin naqd pul oqimi taxminan 10.40 milliard AQSH dollariga teng bo‘ldi. To‘qqiz oy davomida to‘langan dividendlar jami 6.86 milliard AQSH dollarini tashkil etdi. Dividendlar rasmiy jihatdan erkin naqd pul oqimi bilan qoplanadi, biroq xavfsizlik zaxirasi cheklangan, ayniqsa yirik xaridlar hisobga olinganda. Bu investitsion faollikda ko‘rinadi: xaridlarga sarflangan mablag‘lar 5.25 milliard AQSH dollarini tashkil etdi, bu umumiy investitsion chiqimlarni 7.77 milliard AQSH dollarigacha oshirdi va kompaniyani qarz moliyalashtirishiga ko‘proq tayanishga majbur qildi.

- Rentabellik va daromad sifati: 2025 moliyaviy yilining Q3 choragida daromad 41.35 milliard AQSH dollarigacha oshdi, biroq rentabellik biroz pasaydi. Operatsion foyda 5.35 milliard AQSH dollarini tashkil etdi, bu bir yil avvalgi 5.42 milliard AQSH dollaridan past, tuzatilgan operatsion marja esa 13.8% dan 13.3% ga tushdi. Muhimi, daromad o‘sishi asosan organik bo‘lmagan bo‘ldi. Taqqoslanadigan savdolar atigi 0.2% ga oshdi, bu asosiy talab deyarli o‘zgarmaganini ko‘rsatadi, o‘sishning bir qismi esa xaridlar hisobiga ta’minlandi. Foiz xarajatlari hozircha boshqariladigan darajada qolmoqda. Choraklik foiz xarajatlari 628 million AQSH dollarini, operatsion foyda esa 5.35 milliard AQSH dollarini tashkil etdi, bu foizlarni qoplash koeffitsiyenti taxminan 8–9 baravar ekanini anglatadi.

- Balans mustahkamligi: M&A faolligi ortidan balans “og‘irlashdi”. Jami aktivlar 2024 moliyaviy yilining oxiridagi 96.12 milliard AQSH dollaridan 106.27 milliard AQSH dollarigacha oshdi. Nomoddiy aktivlar sezilarli ko‘tarildi: goodwill 22.27 milliard AQSH dollarigacha, boshqa nomoddiy aktivlar esa 10.42 milliard AQSH dollarigacha yetdi. Bu xaridlar hisobiga o‘sish uchun xos, biroq sotib olingan bizneslar kutilgan rentabellikni bera olmasa, qiymatni kamaytirish (impairment) xavfini oshiradi. Majburiyatlar yuqori bo‘lib qolmoqda: 94.16 milliard AQSH dollari, aksiyadorlar kapitali esa 12.12 milliard AQSH dollarini tashkil etadi. Kapital yilma-yil oshgan bo‘lsa-da, aksiyalarni qayta sotib olish hajmi katta bo‘lgani sababli kapital tuzilmasi hanuz “ingichka”. So‘nggi o‘n ikki oyda investitsiya qilingan kapital rentabelligi (ROIC) 31.5% dan 26.3% ga tushdi, buni rahbariyat to‘g‘ridan-to‘g‘ri yuqori qarz darajalari va xaridlardan so‘ng kapital bazasining kattalashishi bilan izohlaydi.

HD uchun fundamental tahlil – xulosa.

Home Depot moliyaviy jihatdan barqaror bo‘lib qolmoqda, bunga uning katta va barqaror operatsion naqd pul oqimi hamda qarz bozorlariga doimiy kirish imkoniyati sabab. Biroq balans likvidligi cheklangan va katta darajada zaxiralar darajasiga bog‘langan, qarz va ijara majburiyatlari esa sezilarli. M&A’dan oldingi erkin naqd pul oqimi dividendlarni umumiy hisobda qoplaydi, ammo yirik xaridlar qo‘shilgach, kompaniya ko‘proq qarz olishga tayanadi. Operatsion nuqtai nazardan, yaxshilanish cheklanganligicha qolmoqda: taqqoslanadigan savdolar zo‘rg‘a o‘smoqda, marjalar biroz pasaydi, aktivlar o‘sishi esa xaridlar hisobiga bo‘lib, goodwill va nomoddiy aktivlarning ko‘payishi bilan birga kechmoqda.

The Home Depot, Inc. uchun asosiy baholash multiplikatorlari tahlili

Quyida 2025 moliyaviy yilining Q3 natijalariga asoslangan, aksiya narxi 380 AQSH dollari bo‘lgan holda hisoblangan The Home Depot, Inc. uchun asosiy baholash multiplikatorlari keltirilgan.

| Multiple | Nimani ko‘rsatadi | Qiymat | Izoh |

|---|---|---|---|

| P/E (TTM) | O‘tgan 12 oy davomidagi har 1 AQSh dollari foydaning narxi | 26 | ⬤ Yetuk chakana biznes uchun bu qulay baholash diapazonining yuqori chegarasida. |

| P/S (TTM) | Yillik 1 AQSh dollari daromadning narxi | 2.3 | ⬤ Yirik chakana sotuvchi uchun bu o‘rtacha darajada qimmat: biznes yuqori aylanmadan foyda ko‘radi, biroq daromad o‘sishidan aniq “yostiq” yo‘q. |

| EV/Sales (TTM) | Korxona qiymati (EV)ning daromadga nisbati, qarzlarni ham hisobga olgan holda | 2.7 | ⬤ Sezilarli qarz yuklamasi sabab, biznes 2.5x dan ortiq daromadga baholanmoqda, bu siklik uy-joyni yaxshilash chakana sotuvchisi uchun yuqori daraja. |

| P/FCF (TTM) | Har 1 AQSh dollari erkin pul oqimining narxi | 27 | ⬤ Erkin naqd pul oqimi bo‘yicha kompaniya qimmat ko‘rinadi. |

| FCF Yield (TTM) | Aksiyadorlar uchun erkin pul oqimining rentabelligi | 3.7% | ⬤ Erkin naqd pul oqimi daromadliligi o‘rtacha. |

| EV/EBITDA (TTM) | EV ning EBITDA ga nisbati | 17.3 | ⬤ Barqaror, ammo siklik chakana biznes uchun bu yuqori multiplikator: bozor joriy rentabellik uchun sezilarli “premium” to‘layapti. |

| EV/EBIT (TTM) | EV ning operatsion foydaga (EBIT) nisbati | 20.5 | ⬤ Baholash marjalarga juda sezgir. Marjalar yoki talab yomonlashsa, aksiya narxiga salbiy ta’sir ko‘rsatishi mumkin. |

| P/B | Aksiyalar narxining balans qiymatiga nisbati | 31 | ⬤ Balans qiymati bo‘yicha aksiyalar juda qimmat ko‘rinadi; biroq kapital aksiyalarni qayta sotib olish hisobidan kamayganini inobatga olish muhim, shu bois bu holatda P/B kamroq informativ. |

| Net Debt/EBITDA | Qarz yuklamasining EBITDA ga nisbati | 2.5 | ⬤ Qarz qulay 1–2 diapazonidan yuqori, ammo hali tanqidiy emas. |

| Interest Coverage (TTM) | Operatsion foydaning foiz xarajatlariga nisbati | 8.8 | ⬤ Foiz xarajatlari yaxshi zaxira bilan qoplanadi va foyda o‘rtacha pasaysa ham qarzga xizmat ko‘rsatish xatari past bo‘lib qoladi. |

Home Depot uchun baholash multiplikatorlari tahlili – xulosa

O‘rta muddatli investor uchun 380 AQSH dollari aksiya narxida Home Depot yuqori sifatli himoyaviy investitsiya bo‘lib ko‘rinadi, biroq kelgusi choraklarda aksiyalarni ishonchli ravishda yuqoriga olib chiqadigan aniq katalizatorsiz. Biznes barqaror, naqd pul oqimi kuchli bo‘lib qolmoqda, aksiyalarni qayta sotib olishlar aksiya narxini qo‘llab-quvvatlaydi, va joriy qarz yuklamasi hozircha tahdid bo‘lib ko‘rinmaydi.

Shu bilan birga, operatsion momentum deyarli turg‘unlik darajasida, rahbariyat ehtiyotkorroq istiqbolni qabul qildi, va bozor allaqachon marjalar hamda talab bo‘yicha ancha optimistik ssenariyni narxlarga singdirgan. Natijada, 6–12 oylik ufqda o‘sish potensiali asosan uy-joy va ta’mirlash bozorlarida tiklanish boshlanishi va taqqoslanadigan savdolar yana momentumga ega bo‘lishiga bog‘liq bo‘ladi.

Agar makroiqtisodiy fon yaxshilansa va uy-joyni yaxshilashga talab tezlashsa, aksiyalar jozibador bo‘lishi mumkin. Biroq zaif talab saqlanib qolsa, joriy baholash fonida aksiyalar ko‘proq yonlama harakatlanishi yoki salbiy xabarlar ta’sirida bosim ostida qolishi ehtimoli yuqori.

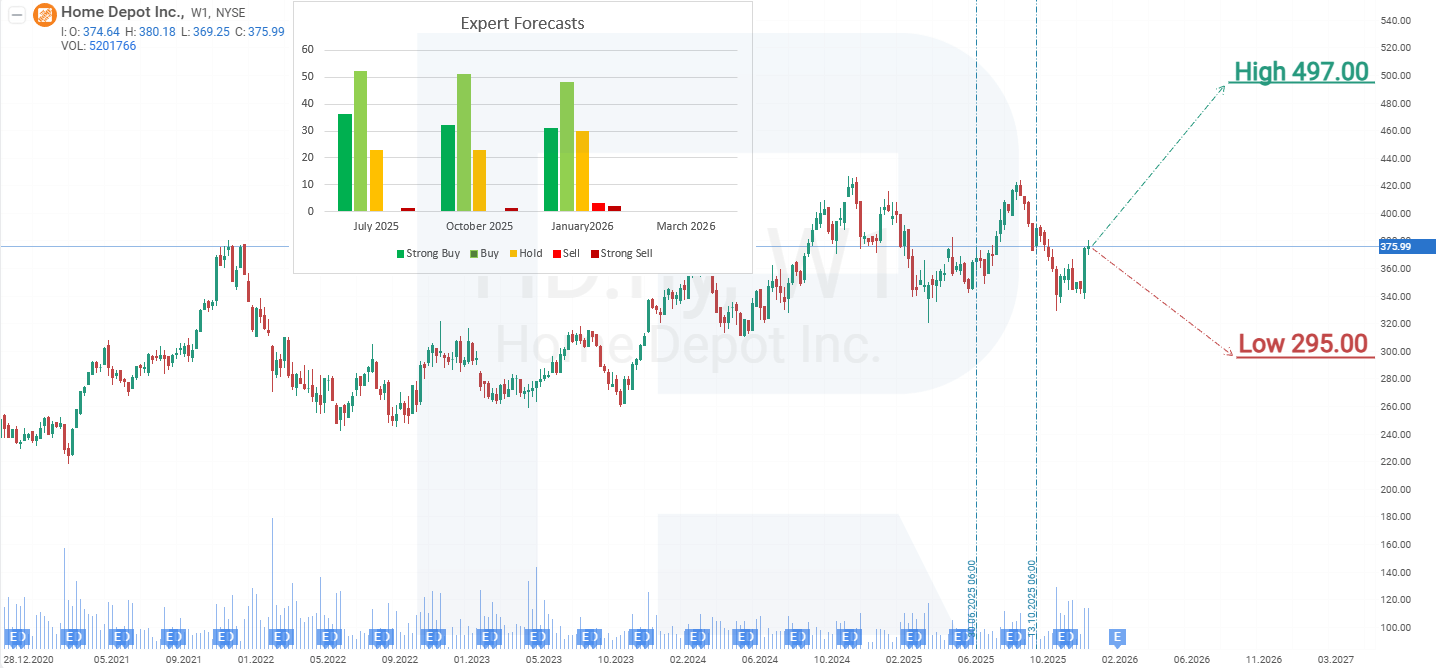

The Home Depot, Inc. aksiyalari bo‘yicha ekspert prognozlari

- Barchart: 35 tahlilchidan 22 nafari Home Depot aksiyalarini Strong Buy deb baholagan, 1 nafari Moderate Buy, 10 nafari Hold va 2 nafari Strong Sell. Yuqori narx maqsadi 465 AQSH dollari, pastki chegara 295 AQSH dollari.

- MarketBeat: 34 tahlilchidan 21 nafari aksiyalarga Buy reytingini berdi, 11 nafari Hold tavsiyalarini chiqardi va 2 nafari Sell deb baholadi. Yuqori narx maqsadi 470 AQSH dollari, pastki chegara 320 AQSH dollari.

- TipRanks: so‘rovda qatnashgan 23 tahlilchidan 17 nafari aksiyalarni Buy deb baholagan, 5 nafari Hold tavsiyalarini chiqargan va 1 nafari Sell deb baholagan. Yuqori narx maqsadi 441 AQSH dollari, pastki chegara 320 AQSH dollari.

- Stock Analysis: 23 ekspertdan 9 nafari aksiyalarni Strong Buy, 10 nafari Buy va 4 nafari Hold deb baholagan. Yuqori narx maqsadi 497 AQSH dollari, pastki chegara 350 AQSH dollari.

The Home Depot, Inc. aksiyalarining 2026 yilgi narx prognozi

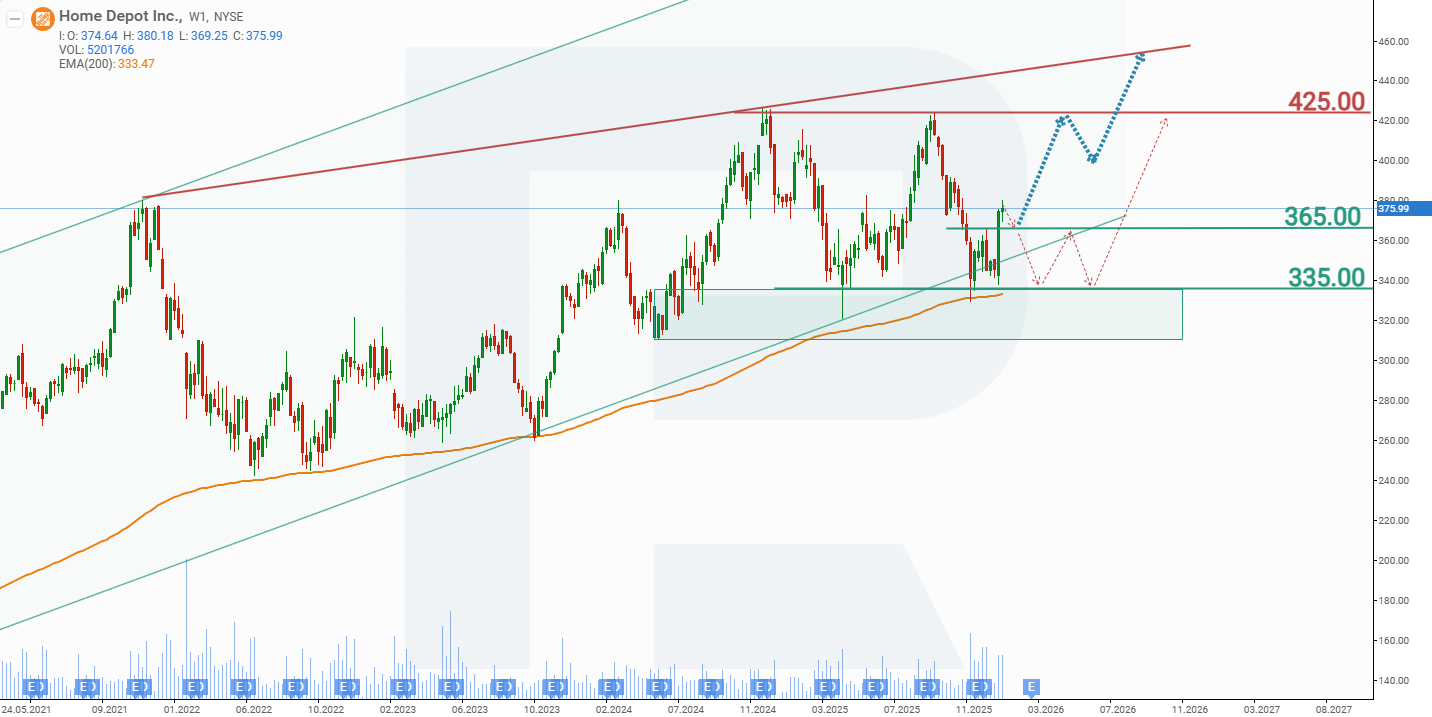

Choraklik hisobot e’lon qilingandan bir necha kun o‘tib, Home Depot aksiyalari yuqoriladi. Federal Reserve’ning asosiy foiz stavkasini potensial pasaytirish kutilmalari muhim rol o‘ynadi. Ba’zi investorlar Trump Fed qarorlariga ta’sir o‘tkazishi mumkinligiga umid qilmoqda. Stavka pasayishi uy-joy bozorini qo‘llab-quvvatlashi, Home Depot daromadi va rentabelligini oshirishi mumkin. Talabni qo‘llab-quvvatlashning yana bir potensial manbai ham muhokama qilinmoqda: kredit karta foiz stavkalarini 10% da cheklash. Bu ham Home Depot uchun ijobiy bo‘ladi, chunki uy xo‘jaliklarining uy-joyni yaxshilash va ta’mirlashga sarflashi hozirgi darajalarda saqlanib qolishi mumkin. Home Depot aksiyalarining so‘nggi dinamikasiga asoslanib, 2026 yilda HD uchun ehtimoliy narx ssenariylari quyidagicha:

Home Depot aksiyalari uchun bazaviy prognoz qo‘shimcha o‘sishni nazarda tutadi, bunda HD 425 AQSH dollari darajasidagi qarshilikka tomon ko‘tariladi. Agar bu daraja yorib o‘tilsa, aksiya narxi 2026 yilda 450 AQSH dollarigacha ko‘tarilishi mumkin.

Home Depot aksiyalari uchun muqobil prognoz 365 AQSH dollari darajasidagi qo‘llab-quvvatlashdan pastga buzilishni nazarda tutadi. Bu ssenariyda HD aksiyalari 335 AQSH dollarigacha pasayishi mumkin, shundan so‘ng 365 va 335 AQSH dollari oralig‘ida konsolidatsiya kutiladi. Ushbu diapazondan chiqib ketish AQSH iqtisodiyoti ko‘rsatkichlariga bog‘liq bo‘ladi: agar hozir prognoz qilinganidek iqtisodiy o‘sish davom etsa, 365 AQSH dollaridan yuqoriga qaytish ehtimoli yuqori, undan keyin 425 AQSH dollariga tomon navbatdagi o‘sish qayta boshlanishi mumkin.

The Home Depot, Inc. aksiyalari tahlili va 2026 yil prognoziThe Home Depot, Inc. aksiyalariga investitsiya qilishdagi xatarlar

Home Depot aksiyalariga sarmoya kiritish kompaniya daromadlari va moliyaviy natijalariga salbiy ta’sir ko‘rsatishi mumkin bo‘lgan tashqi va ichki xatarlar majmuasini o‘z ichiga oladi. Asosiy xatarlar quyidagilar:

- Kengroq iqtisodiy sharoitlar va uy-joy bozori bilan bog‘liqlik: Uy-joy ta’miri va qurilish mahsulotlariga talab makroiqtisodiy omillar, ipoteka foiz stavkalari va uy-joy bozori faolligi bilan chambarchas bog‘liq. Iqtisodiy pasayish, foiz stavkalarining oshishi yoki uy qurilishi sekinlashuvi savdolarni kamaytirishi mumkin.

- Xomashyo narxlari va logistika xarajatlaridagi o‘zgaruvchanlik: Yog‘och, metall, neft yoki transport xarajatlarining oshishi ishlab chiqarish xarajatlarini ko‘paytirib, marjani qisqartirishi yoki iste’molchilar talabini kamaytirishi mumkin.

- Raqobat va narx bosimi: Home Depot Lowe’s, Menards, Amazon va boshqa chakana savdogarlardan kuchli raqobatga duch kelmoqda. Narx bosimining ortishi yoki bozor ulushining kamayishi daromad va foydaga salbiy ta’sir ko‘rsatishi mumkin.

- Professional mijozlar (Pro) segmentiga bog‘liqlik: Pro segmenti daromadning muhim qismini tashkil qiladi. Qurilish faoliyatining sekinlashuvi yoki pudratchilardan talabning kamayishi kompaniya moliyaviy natijalariga ta’sir qilishi mumkin.

- Iste’molchilar xatti-harakatlaridagi o‘zgarishlar: Ayniqsa yosh avlod orasida DIY loyihalariga qiziqishning kamayishi yoki boshqa o‘yinchilar ustunlik qilayotgan onlayn kanallarga siljish Home Depot’ning an’anaviy chakana modelini sinovdan o‘tkazadi.

- Mehnat va tartibga solish bilan bog‘liq xatarlar: Mehnat qonunlarining qat’iylashuvi, eng kam ish haqining oshishi yoki kadrlarni yollash va ushlab turishdagi qiyinchiliklar operatsion xarajatlarni oshirishi va xizmat sifati pasayishiga olib kelishi mumkin.

Ushbu xatarlar Home Depot’ning biznes modeli barqarorligini va uning aksiyalarining uzoq muddatli istiqbolini baholashda hisobga olinishi kerak.

Disclaimer: Ushbu maqola AI vositalari yordamida tarjima qilingan. Asl inglizcha matn ma’nosini saqlashga harakat qilingan bo‘lsa-da, ba’zi noaniqliklar yoki tushib qolgan joylar bo‘lishi mumkin; shubha tug‘ilganda asl manbaga murojaat qiling.

Moliya bozorlarining prognozlari ularning mualliflarini shaxsiy fikrlari hisoblanadi. Joriy tahlil o‘zi bilan savdoga qo‘llanmani taqdim etmaydi. RoboForex taqdim etilgan umumlashtirilgan maʼlumotlardan savdo tavsiyalarini qo‘llashda yuzaga kelishi mumkin bo‘lgan ish natijalari uchun javobgarlikni zimmasiga olmaydi.