Boeing’ning milliardlab dollarlik zaxirasi aksiyalarni pasaytirdi

The Boeing Company uchinchi chorak bo‘yicha aralash natijalarni e’lon qildi: daromad tahlilchilar kutganidan yuqori bo‘ldi, biroq Boeing 777X dasturi uchun ajratilgan yirik zaxira kompaniyaga katta zarar keltirdi. Rahbariyat oldinda qiyin yillar kutayotganini ogohlantirdi, bu esa aksiyalarni ommaviy sotishga va Boeing aksiyalari narxining keskin pasayishiga olib keldi.

The Boeing Company (NYSE: BA) 2025 yil 3-choragi uchun aralash natijalar ko‘rsatdi: daromad 30% ga oshib, 23,3 milliard dollarga yetdi va tahlilchilar kutganidan yuqori bo‘ldi, biroq 777X dasturi bilan bog‘liq 4,9 milliard dollarlik xarajat tufayli aksiyaga to‘g‘ri keladigan zarar prognozdan ancha yomonroq bo‘ldi. Bu zaxira samolyotni yetkazib berish muddatining yana kechiktirilishi – endi 2027 yilga surilishi, ya’ni sertifikatlashdagi davom etayotgan muammolar bilan bog‘liq edi.

Shunga qaramay, operatsion faoliyat yaxshilandi. Kompaniya 160 ta samolyot yetkazib berdi – bu 2018 yildan beri eng yuqori ko‘rsatkich – va Commercial Airplanes bo‘limining daromadi deyarli 50% ga oshdi. Mudofaa bo‘limi bir necha yildan beri birinchi marta kichik foyda ko‘rsatdi, Global Services biznesi esa taxminan 18% atrofida barqaror marjani saqlab qoldi. Boeing’ning umumiy buyurtmalar portfeli 600 milliard dollardan oshib, 5 900 dan ortiq samolyotni o‘z ichiga oldi, bu esa kelajakdagi yetkazib berishlar uchun mustahkam asos yaratadi.

Rahbariyat 2026 yil naqd pul oqimi uchun murakkab yil bo‘lishini ogohlantirdi, chunki Boeing cheklangan mijoz oldi to‘lovlari sharoitida 777X inventarini moliyalashtirishni davom ettiradi. Rahbariyat prognoziga ko‘ra, dastur bo‘yicha ijobiy moliyaviy ta’sir faqat 2027–2028 yillarda sezila boshlaydi, erkin pul oqimiga sezilarli hissa esa 2030 yilga yaqinroq kutilmoqda.

Kompaniya chorak yakunida kichik ijobiy erkin pul oqimini qayd etgan bo‘lsa-da, bozor reaktsiyasi pessimist bo‘ldi. Investorlar zaif moliyaviy natijalarga, 777X dasturining kechiktirilishiga va naqd pulning yana iste’mol qilinishi ehtimoliga e’tibor qaratdi. Tahlilchilar tomonidan reytinglarning pasaytirilishi va investitsiya banklari tomonidan maqsadli narxlarning tushirilishi fonida Boeing aksiyalari hisobotdan so‘ng keskin pasaydi; 20 noyabrga kelib qariyb 20% ga tushishi, kompaniyaning kelgusi yillarda rentabellikni tiklash va qarzni kamaytirish qobiliyatiga nisbatan shubhalarni aks ettirdi.

Ushbu maqolada The Boeing Company faoliyati ko‘rib chiqiladi, uning daromadlar tuzilmasi tahlil qilinadi va Boeing’ning 2024 kalendar yili hamda 2025 yilning 1-, 2- va 3-choraklari natijalari ko‘rib chiqiladi. Shuningdek, BA aksiyalari bo‘yicha texnik tahlil keltirilgan bo‘lib, u 2025 yil uchun Boeing aksiyalari narxi prognozining asosini tashkil etadi.

The Boeing Company haqida

The Boeing Company — dunyodagi eng yirik aerokosmik va mudofaa kompaniyalaridan biridir. U 1916-yil 15-iyulda Uilyam Boeing tomonidan Sietl (Vashington) shahrida tashkil etilgan. Kompaniya tijorat samolyotlari, harbiy texnika, sun’iy yo‘ldoshlar, raketa tizimlari va kosmik texnologiyalarni loyihalash, ishlab chiqarish va sotish bilan shug‘ullanadi. Bundan tashqari, Boeing qo‘llab-quvvatlovchi xizmatlar va moliyaviy yechimlar ham taklif etadi.

Boeing aksiyalari birinchi bor 1962-yilda ommaga taklif etilgan bo‘lib, kompaniya NYSEda “BA” tickeri ostida ro‘yxatga olingan.

The Boeing Company kompaniya nomining rasmiThe Boeing Company’ning asosiy daromad yo‘nalishlari

Boeing kompaniyasi daromadni quyidagi manbalardan oladi:

- Commercial Airplanes (BCA): tijorat havo kemalari ishlab chiqarish va sotish – jumladan, 737, 767, 777 va 787 Dreamliner modellari. Bu kompaniyaning daromad bo‘yicha eng katta segmentidir, biroq ayni paytda bozordagi talab o‘zgarishlariga, regulyator nazoratiga va texnik xatarlarga eng sezuvchan hisoblanadi. Boeing avvalgi 737 MAX yetkazib berishlar to‘xtatilgan davrdan keyin bozor ulushini tiklash ustida faol ishlamoqda.

- Defense, Space & Security (BDS): harbiy samolyotlar, dronlar, sun’iy yo‘ldosh tizimlari, raketalar va NASA uchun jihozlarni o‘z ichiga oladi. Bu segment AQSh hukumati va ittifoqchi davlatlar bilan uzoq muddatli shartnomalar orqali barqaror daromad keltiradi.

- Global Services (BGS): ekspluatatsiyadan keyingi xizmatlar, texnik xizmat ko‘rsatish, xodimlar tayyorlash, ehtiyot qismlar ta’minoti, raqamli yechimlar va logistika xizmatlarini o‘z ichiga oladi. Ushbu bo‘lim Boeing mijozlar bazasini fuqarolik va mudofaa sektorlarida qo‘llab-quvvatlaydi, barqaror foyda va yuqori marjani ta’minlaydi.

- Boeing Capital Corporation (BCC): moliyaviy xizmatlar, shu jumladan lizing va mijozlarni moliyalashtirish. Ushbu segment Boeing mijozlariga, ayniqsa iqtisodiy noaniqlik davrida, samolyot xaridini moliyalashtirishda yordam beradi.

The Boeing Company’ning moliyaviy holati va asosiy xatar omillari

Boeing 2024-yilni 66.5 milliard AQSh dollari daromad bilan yakunladi, bu o‘tgan yilga nisbatan 14% ga kam. Sof zarar 11.8 milliard AQSh dollariga yetdi, bu 2023-yildagi 2.2 milliard AQSh dollar zarar bilan solishtirganda ancha yuqori. Salbiy operatsion pul oqimi 12.1 milliard AQSh dollarni tashkil etdi, bu moliyaviy bosimning jiddiyligini ko‘rsatadi. Shunga qaramay, kompaniya buyurtmalar portfeli hanuz katta – 521 milliard AQSh dollar atrofida bo‘lib, unda 5,500 dan ortiq tijorat samolyotlari buyurtmalari mavjud. Bu esa uzoq muddatli talab barqarorligini ko‘rsatadi (https://investors.boeing.com/investors/overview/default.aspx).

2024-yildagi Boeing’ning moliyaviy natijalariga bir qator salbiy omillar ta’sir ko‘rsatdi. Eng asosiysi – Xalqaro aviatsiya va aerokosmik ishchilar uyushmasi (IAM) tomonidan tashkil etilgan ish tashlash bo‘lib, bu 737, 767 va 777/777X modellari ishlab chiqarilishini to‘xtatdi va yetkazib berish hajmiga jiddiy salbiy ta’sir ko‘rsatdi. Kompaniya, shuningdek, xodimlar qisqartirilishi va ichki qayta tuzilishlar bilan bog‘liq katta qayta tashkil qilish xarajatlariga duch keldi. Mudofaa segmentida esa bir nechta shartnomalardagi qo‘shimcha xarajatlar foydalilikni kamaytirib, marjani yemirdi.

2024-yil oxirida Boeing taxminan 26.3 milliard AQSh dollar naqd pul va bozorlanadigan qimmatli qog‘ozlarga ega edi. Biroq, yuqori darajadagi qarzdorlik va salbiy erkin pul oqimi kompaniyaning moliyaviy barqarorligiga xavf tug‘diradi. Agar bu holat davom etsa, bu Boeing’ning kredit reytinglariga va kelajakdagi dasturlarni moliyalashtirish qobiliyatiga salbiy ta’sir qilishi mumkin.

Shunga qaramay, Boeing rahbariyati operatsiyalarni barqarorlashtirish uchun faol choralar ko‘rmoqda. Ish tashlash yakunlanganidan so‘ng asosiy samolyot modellarini ishlab chiqarish tiklandi. Xarajatlarni kamaytirish va operatsion samaradorlikni oshirish ustida ishlar olib borilmoqda. Ayniqsa, sifat nazoratini kuchaytirish va mahsulot xavfsizligini ta’minlashga e’tibor qaratilmoqda – bu esa mijozlar va aviatsiya regulyatorlari ishonchini qayta tiklash uchun muhim omillardir.

Shu bilan birga, Boeing’ning katta buyurtmalar portfeli, hukumat shartnomalari va tijorat segmentining tiklanish imkoniyati kompaniya uchun barqarorlikka bosqichma-bosqich qaytish asosini yaratmoqda.

The Boeing Company’ning 2025-yil 1-choragi moliyaviy natijalari

23-aprel kuni The Boeing Company 2025-yil 1-chorak (Q1) daromadlari bo‘yicha hisobotni e’lon qildi. Natijalar tahlilchilar kutganidan yaxshi bo‘ldi. Asosiy ko‘rsatkichlar quyidagicha (https://investors.boeing.com/investors/overview/default.aspx):

- Umumiy daromad: 19.49 milliard AQSh dollari (+18%)

- Zarar: 31 million AQSh dollari (2024-yil 1-choragida 355 million AQSh dollari)

- Har bir aksiyadagi zarar: 0.49 AQSh dollari (2024-yil 1-choragida 1.13 AQSh dollari)

- Operatsion marja: 2.4% (2024-yilda -0.5%)

- Erkin pul oqimi: -2.3 milliard AQSh dollari (2024-yilda -3.9 milliard AQSh dollari)

- Yetkazib berilgan samolyotlar soni: 130 ta (+57%)

Segmentlar bo‘yicha daromad:

- Samolyot savdolaridan daromad: 16.14 milliard AQSh dollari (+21%)

- Xizmatlardan daromad: 3.34 milliard AQSh dollari (+1%)

- Commercial Airplanes: 8.14 milliard AQSh dollari (+75%)

- Defense, Space & Security: 6.26 milliard AQSh dollari (-9%)

- Global Services: 5.06 milliard AQSh dollari (o‘zgarish yo‘q)

Boeing’ning 2025-yil 1-chorak hisobotida aviatsiya gigantining tiklanishiga nisbatan ehtiyotkor optimizm aks etdi. Aksiya boshiga moslashtirilgan zarar 0.49 AQSh dollarini tashkil etdi, bu tahlilchilar kutgan 1.24 AQSh dollari zararidan ancha past bo‘lib, bosh direktor Kelli Ortberg tomonidan joriy etilgan choralar samarasini ko‘rsatdi.

Tijorat samolyotlari, xususan 737 MAX yetkazib berilishi 57% ga oshdi va bu 2024-yildagi ish tashlashlar hamda regulyator to‘siqlariga qaramay operatsion barqarorlikni ta’minladi. 737 MAX dasturida ishlab chiqarish sur’atlari bosqichma-bosqich oshmoqda, yil oxiriga kelib oyiga 38 ta samolyot ishlab chiqarilishi rejalashtirilgan.

Buyurtmalar hajmi 545 milliard AQSh dollariga yetdi va 5,600 dan ortiq samolyotni o‘z ichiga oladi – bu esa kelajakdagi daromadlar uchun mustahkam asos yaratmoqda. Pul oqimi bo‘yicha, kompaniya kutilganidan kamroq salbiy oqim ko‘rsatdi va Ortberg 2025-yil 2-choragida ijobiy pul oqimi bo‘lishini bashorat qilmoqda. Jeppesen bo‘limining Thoma Bravo’ga 10.55 milliard AQSh dollariga sotilishi esa moliyaviy holatni mustahkamlashga qaratilgan strategik harakat bo‘ldi.

Shunga qaramay, kompaniya oldida bir nechta jiddiy muammolar qolmoqda. AQSh va Xitoy o‘rtasidagi savdo ziddiyatlari tufayli Xitoy aviakompaniyalari Boeing samolyotlarini qabul qilishni to‘xtatdi va bu kompaniyani boshqa bozorlarni izlashga majbur qilmoqda. Bundan tashqari, iyun oyida Boeing’ga nisbatan 737 MAX halokatlari bilan bog‘liq AQSh hukumati oldida firibgarlik ayblovi bo‘yicha sud jarayoni bo‘lib o‘tishi kutilmoqda.

Hisobot e’lon qilingach, Boeing aksiyalari 6% ga ko‘tarildi, ammo yil boshidan beri ularning umumiy narxi regulyator va geosiyosiy omillar tufayli 9% ga pasaygan. Boeing’ning bozor yetakchiligini saqlab qolayotgani va barqaror mudofaa shartnomalariga ega ekani aksiyalarning hozirgi narxi xavf olishga tayyor investorlar uchun jozibali bo‘lishi mumkinligini anglatadi. FAA tomonidan 737 MAX ishlab chiqarishiga qo‘yilgan cheklovlar va yetkazib berish zanjiridagi muammolar hali ham mavjud, ammo ishlab chiqarish barqarorlashib borayotganidan dalolat beruvchi ijobiy o‘zgarishlar mavjud.

Ortbergning ichki islohotlarni amalga oshirish va investorlar ishonchini qayta tiklash qobiliyati asosiy omil bo‘lib qolmoqda. Agar strategiya muvaffaqiyatli amalga oshirilsa va tashqi xatarlar minimallashtirilsa, Boeing aksiyalari investorlar uchun jozibali aktivga aylanishi mumkin.

The Boeing Company 2025-yil 2-chorak moliyaviy natijalari

The Boeing Company 2025-yil 2-chorak moliyaviy natijalarini 29-iyul kuni e’lon qildi va yana bir bor tahlilchilarning kutganidan yuqori natija ko‘rsatdi. Asosiy ko‘rsatkichlar quyidagilar (https://investors.boeing.com/investors/overview/default.aspx):

- Daromad: 22,75 milliard USD (+35%)

- Sof zarar: 612 million USD (2024-yil 2-chorakda 1,4 milliard USD zarar bilan taqqoslaganda)

- Har bir aksiya uchun zarar: 1,24 USD (2024-yil 2-chorakda 2,90 USD zarar bilan taqqoslaganda)

- Operatsion marja: –0,8% (2024-yil 2-chorakda –6,5% ga nisbatan yaxshilangan)

- Erkin naqd pul oqimi: –200 million USD (2024-yil 2-chorakda –4,3 milliard USD bilan taqqoslaganda)

- Samolyot yetkazib berishlar: 150 dona (+63%)

Segmentlar bo‘yicha daromad:

- Tijorat samolyotlari savdosi: 19,12 milliard USD (+41%)

- Xizmatlar daromadi: 3,62 milliard USD (+8%)

- Tijorat samolyotlari bo‘limi: 10,87 milliard USD (+81%)

- Mudofaa, kosmos va xavfsizlik: 6,61 milliard USD (+10%)

- Global xizmatlar: 5,28 milliard USD (+8%)

2025-yil 2-chorakda Boeing moliyaviy ko‘rsatkichlarini sezilarli darajada yaxshiladi. Yillik o‘sish sur’ati 35% bo‘lib, daromad 22,75 milliard USD ga yetdi va bozor prognozlaridan oshib ketdi. Har bir aksiya uchun zarar oldingi yilgi 2,90 USD dan 1,24 USD ga kamaydi. Erkin naqd pul oqimi –200 million USD darajasida salbiy bo‘lib qoldi, ammo operatsion naqd pul oqimi 200 million USD ijobiyga aylandi. Umumiy buyurtmalar kitobi taxminan 619 milliard USD ga kengaydi, bu 5 900 dan ortiq tijorat samolyotlarini o‘z ichiga oladi.

Tijorat segmenti o‘sishning asosiy omili bo‘ldi: Boeing 150 samolyot yetkazib berdi, bu o‘tgan yilga nisbatan 63% ko‘proq. Ushbu bo‘limdan daromad 81% o‘sib, 10,87 milliard USD ga yetdi. Biroq, operatsion zarar 557 million USD bo‘lib, operatsion marja –5,1% darajasida salbiy qoldi.

Mudofaa, kosmos va xavfsizlik bo‘limida daromad 10% o‘sib, 6,61 milliard USD ga yetdi. Bu segment taxminan 110 million USD ijobiy operatsion foyda ko‘rsatdi va marjasi 1,7% ni tashkil etdi.

Global xizmatlar daromadi 8% oshib, 5,28 milliard USD bo‘ldi. Operatsion foyda 1,05 milliard USD ga yetdi, marjasi esa 20% dan biroz past.

Kompaniya faqat moliyaviy natijalarni yaxshilabgina qolmay, kelajak uchun prognozlar ham berdi. Boeing 2025-yil 4-choragida erkin naqd pul oqimini ijobiyga aylantirishni, 2026-yilda esa sezilarli kuchaytirishni kutmoqda. 2026-yil uchun prognozda 700 dan ortiq samolyot yetkazib berish, taxminan 80 milliard USD daromad, har bir aksiya uchun 3,50 USD daromad va taxminan 5,6 milliard USD erkin naqd pul oqimi ko‘zda tutilgan. To‘liq foydaga qaytish 2026-yilda rejalashtirilgan, chunki 2025-yilda operatsion zararlar davom etishi kutilmoqda, ammo yaxshilanishlar kuzatilmoqda.

Investorlarning reaksiyasi aralash bo‘ldi. Hisobotdan oldin Boeing aksiyalari 52 haftalik maksimumga chiqqan, ammo natijalar e’lon qilingach 4,4% tushdi, garchi kutishlardan yuqori natija ko‘rsatgan bo‘lsa ham. Bu aksiyalar narxi aprel oyidan beri 88% o‘sganidan keyin foyda olish harakatlari va mavjud xavflar fonida ehtiyotkorlik bilan bog‘liq bo‘lishi mumkin.

Boeing 2026-yilda foydaga va ijobiy naqd pul oqimiga qaytishi kutilmoqda, ammo 2025-yilda zarar va operatsion muammolar davom etadi. Investorlar Boeing aksiyalarini baholashda ehtiyotkorlik bilan yondashishlari kerak, ayniqsa yaqinda yuzaga kelgan 88% o‘sishdan keyin. Aksiya o‘rta va uzoq muddatda kompaniyaning tiklanishiga bog‘liq imkoniyatlarni taqdim etishi mumkin, ayniqsa erkin naqd pul oqimi prognozga muvofiq ijobiyga aylansa.

The Boeing Company 2025 yil 3-chorak moliyaviy natijalari

29 oktyabr kuni The Boeing Company 2025 yil 3-chorak bo‘yicha moliyaviy hisobotini e’lon qildi. 2024 yilning shu davri bilan solishtirganda asosiy ko‘rsatkichlar quyidagicha (https://investors.boeing.com/investors/overview/default.aspx):

- Daromad: 23,75 milliard dollar (+30%)

- Sof zarar: 5,34 milliard dollar (2024 yil 3-choragidagi 6,17 milliard dollarlik zarar bilan solishtirganda)

- Aksiyaga to‘g‘ri keladigan zarar: 7,47 dollar (2024 yil 3-choragidagi 10,44 dollarlik zarar bilan solishtirganda)

- Operatsion marja: –21,7% (2024 yil 3-choragidagi –33,6% bilan solishtirganda)

- Erkin pul oqimi: 240 million dollar (2024 yil 3-choragidagi –1,96 milliard dollar bilan solishtirganda)

- Samolyot yetkazib berish: 160 dona (+38%)

Segmentlar bo‘yicha daromad:

- Tijoriy samolyotlar savdosidan daromad: 19,64 milliard dollar (+35%)

- Xizmatlardan daromad: 3,63 milliard dollar (+10%)

- Commercial Airplanes: 11,09 milliard dollar (+49%)

- Defense, Space & Security: 6,90 milliard dollar (+25%)

- Global Services: 5,37 milliard dollar (+10%)

Boeing’ning 2025 yil 3-chorak hisobotini aralash deb baholash mumkin. Kompaniya daromad bo‘yicha kutganlardan yuqori natijalarni ko‘rsatdi, ammo foyda bo‘yicha ancha orqada qoldi. Daromad yillik hisobda 30% ga oshib, 160 ta samolyot yetkazib berish hisobiga 23,3 milliard dollarga yetdi – bu 2018 yildan beri eng yuqori ko‘rsatkich. Biroq, 777X dasturi bilan bog‘liq deyarli 4,9 milliard dollarlik bir martalik xarajat tufayli aksiyaga to‘g‘ri keladigan zarar 7,47 dollargacha kengaydi. Samolyot yetkazib berish 2027 yilga kechiktirilishi rentabellikka zarba berdi, biroq naqd pul oqimi yaxshilandi: erkin pul oqimi bir necha yildan beri ilk bor ijobiy bo‘lib, 240 million dollarni tashkil etdi; bu o‘tgan yilgi deyarli 2 milliard dollarlik yo‘qotishga nisbatan ancha yaxshi natija.

Rahbariyat 2026 yil bo‘yicha batafsil prognoz bermadi, biroq kelgusi yil qiyin bo‘lishini ogohlantirdi, chunki 777X dasturi naqd pulni iste’mol qilishda davom etadi va yaxshilanish erta bilan 2027–2028 yillarda kutilmoqda. Shu bilan birga, asosiy dasturlar – 737, 787, Defense va Services – rekord darajadagi 600 milliard dollardan ortiq buyurtmalar portfeli yordamida barqaror o‘sishni ko‘rsatmoqda.

Chorakning asosiy muammosi 777X kechikishi va shu bilan bog‘liq 4,9 milliard dollarlik zaxira bo‘lib, u daromadlarga jiddiy bosim o‘tkazdi. Boshqa yo‘nalishlarda kompaniya asta-sekin tiklanishda davom etmoqda: 737 ishlab chiqarishi oyiga taxminan 38 ta samolyot darajasida barqarorlashdi, 787 ishlab chiqarish oyiga qariyb 7 taga yetdi, Mudofaa biznesi foydaga qaytdi va Services segmenti ikki xonali foizli o‘sishni ko‘rsatdi. Biroq muammolar saqlanib qolmoqda – ayrim zavodlarda ish tashlashlar davom etmoqda va 777X dasturi bo‘yicha o‘tmishdagi yo‘qotishlar hanuz sezilmoqda.

Ishlab chiqarish sifati yaxshilanmoqda: ishlab chiqarish xatolari va qayta ishlashlar soni 60–75% ga kamaydi, Spirit AeroSystems’dan kelayotgan fuzelyajlar izchilroq bo‘lib qoldi va kompaniya eski 737 MAX samolyotlaridagi o‘zgartirishlarni yakunladi. Shunga qaramay, regulyatorlar hushyorligicha qolmoqda. FAA ishonchni faqat qisman tiklagan va o‘tmishdagi qoidabuzarliklardan so‘ng qat’iy nazoratni saqlab qolmoqda.

Umuman olganda, Boeing barqarorlashish sari qadamlar qo‘ymoqda, biroq bozorlar va regulyatorlar ishonchi hali ham cheklangan. Har qanday yangi sifat muammosi yoki kechikish daromadlarning osh

The Boeing Company’ning fundamental tahlili

Quyida The Boeing Company (BA) bo‘yicha 2025 yil 3-chorak uchun fundamental tahlil keltiriladi:

- Balans va likvidlik: 2025 yil 3-choragi holatiga ko‘ra, Boeing’ning balansida likvidlik bo‘yicha yaxshilanish kuzatilgan bo‘lsa-da, kapital tuzilmasi nuqtai nazaridan hali ham zaif. Naqd pul 6,2 milliard dollarni tashkil etdi, qisqa muddatli va boshqa investitsiyalar 16,8 milliard dollarga teng bo‘lib, jami naqd va likvid aktivlar 23 milliard dollar atrofida bo‘ldi. Joriy aktivlar 122,1 milliard dollarni, joriy majburiyatlar esa 103,3 milliard dollarni tashkil etdi, bu taxminan 1,18 ga teng joriy likvidlik koeffitsientini beradi – bu qisqa muddatli majburiyatlar qoplanganini, biroq katta “yostiq” mavjud emasligini anglatadi. Katta zaxiralar (82,4 milliard dollar) va sezilarli mijoz oldi to‘lovlari (57,9 milliard dollar) kompaniyani strukturaviy jihatdan manfiy aylanma kapitalga ega qiladi; bu aviatsiya sanoati uchun odatiy hol bo‘lsa-da, Boeing’ni yetkazib berish jadvali va ishlab chiqarish intizomiga juda bog‘liq qiladi.

Balansdagi asosiy tashvish manfiy aksiyadorlik kapitali hisoblanadi. Umumiy majburiyatlar 158,3 milliard dollarni tashkil etar ekan, kapital –8,25 milliard dollar darajasida bo‘lib, kompaniya aslida aksiyadorlar kapitalidan ko‘ra qarz va mijoz oldi to‘lovlari hisobiga moliyalashtirilayotganini anglatadi. Boeing’ning yagona real “yostiqchasi” – bu ulkan buyurtmalar portfeli bo‘lib, chorak yakunida u 636 milliard dollarni (5 900 dan ortiq samolyotni) tashkil qildi; bu yaqin yillar uchun daromadlar bo‘yicha aniq ko‘rinish beradi. Biroq bu zaxira faqat kompaniya dasturlarni o‘z vaqtida va yangi muammolarsiz amalga oshirgan taqdirda ro‘yobga chiqadi.

- Pul oqimi va kapital taqsimoti: 2025 yil 3-choragida Boeing’ning pul oqimi dinamikasi bir necha yildan beri ilk bor yaxshilandi: operatsion pul oqimi o‘tgan yilgi yo‘qotish o‘rniga 1,1 milliard dollarni tashkil qildi, erkin pul oqimi esa 240 million dollarga yetdi.

Biroq, o‘tgan to‘qqiz oy davomida kompaniya hali ham manfiy ko‘rsatkichlarni qayd etdi – operatsion pul oqimi –266 million dollarni, erkin pul oqimi esa –2,25 milliard dollarni tashkil etdi – bu yo‘qotishlar qisqargan bo‘lsa-da, barqaror naqd pul generatsiyasi hali shakllanmaganini anglatadi. Kapital xarajatlari chorakiga taxminan 900 million dollar atrofida mo‘tadil darajada qolmoqda. Pul oqimining katta qismi qarz xizmatini ko‘rsatish va ishlab chiqarishni qo‘llab-quvvatlashga yo‘naltirilmoqda. Boeing dividend to‘lamaydi. Kompaniyadan 2026 yilda ijobiy erkin pul oqimi generatsiya qilishi kutilmoqda, biroq yaxshilanish sur’ati ehtimol sekin bo‘ladi.

- Qarz va kapital tuzilmasi: 2025 yil sentabr oxiriga kelib, Boeing’ning umumiy qarzi 53 milliard dollarni tashkil etdi, shundan 9 milliard dollari qisqa muddatli qarzdir. 23 milliard dollarlik naqd pul va investitsiyalarni hisobga olgan holda, sof qarz 30–31 milliard dollar atrofida baholanadi – bu yillik daromadning taxminan 30% iga teng. Hozircha likvidlik boshqariladigan darajada: yaqin muddatdagi to‘lovlar naqd pul, investitsiyalar va 10 milliard dollarlik mavjud kredit liniyalari hisobiga qoplanadi. Biroq umumiy qarz yuki yuqori bo‘lib qolmoqda. 2025 yilning dastlabki to‘qqiz oyida foiz xarajatlari 2,1 milliard dollarni tashkil etdi, bu zaif pul oqimi fonida naqd pulsiz qolish xavfini oshiradi. Aksiyadorlik kapitali manfiy bo‘lib qolayotgan bir paytda, kompaniya asosan buyurtmalar portfelidan keladigan kelajak daromadlariga bo‘lgan ishonchga tayangan holda faoliyat yuritmoqda.

Reyting agentligi S&P Boeing’ning kredit reytingini BBB– (investitsiya darajasidagi eng past pog‘ona) darajasida tasdiqladi va prognozini “salbiy”dan “barqaror”ga o‘zgartirdi, biroq yelkama-yelka koeffitsienti 2026–2027 yillar davomida hal qiluvchi omil bo‘lib qolishini ta’kidladi.

- Xulosa – Boeing’ning fundamental tahlili: Boeing asta-sekin yaxshilanishni namoyish qilmoqda – daromad va yetkazib berishlar oshmoqda, choraklik pul oqimi bir necha yildan beri ilk bor ijobiyga aylandi va rekord buyurtmalar portfeli kelajakdagi o‘sish uchun asos yaratmoqda. Shunga qaramay, balans hali ham zaif: katta zararlar, manfiy kapital va yuqori qarz Boeing’ni moliyaviy jihatdan barqaror, doimiy

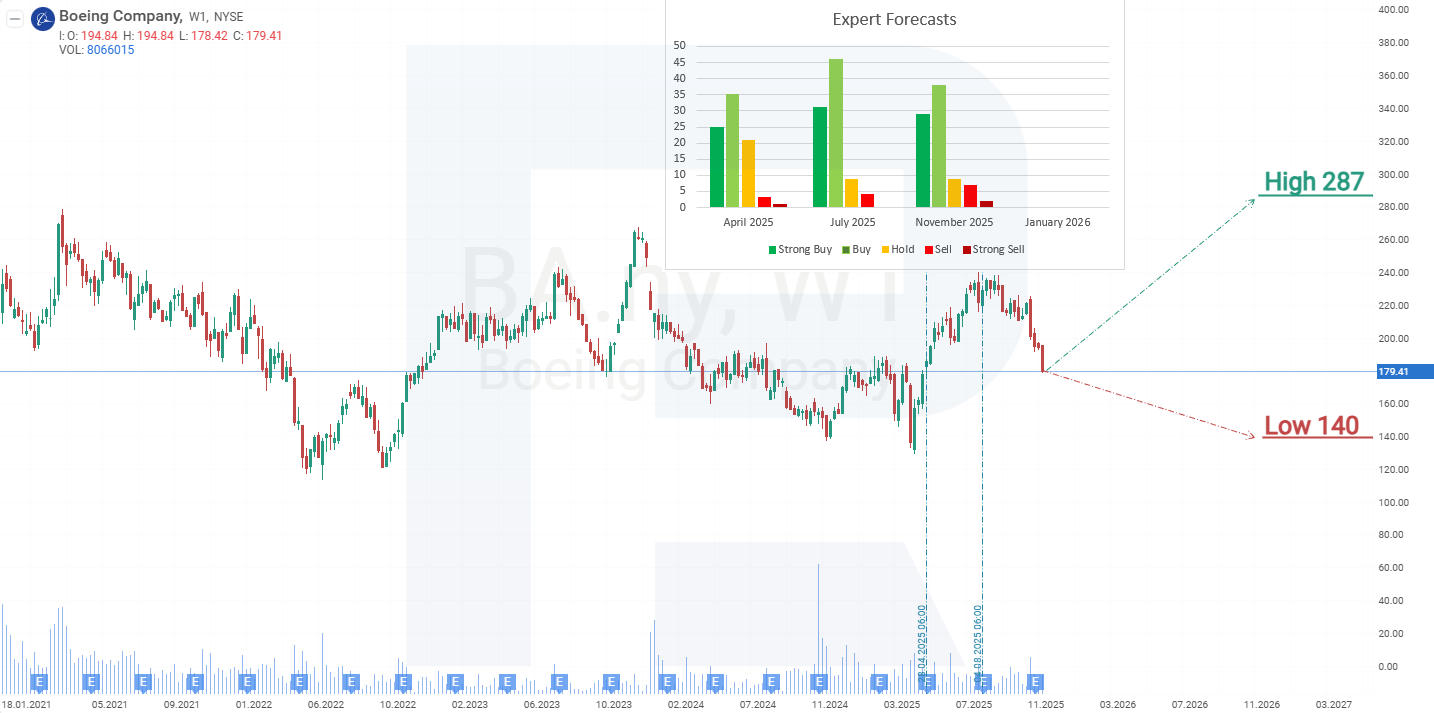

The Boeing Company aksiyalari bo‘yicha mutaxassislar prognozi

- Barchart: 25 nafar tahlilchidan 18 nafari Boeing aksiyalarini Strong Buy (kuchli sotib olish), 2 nafari Moderate Buy (o‘rtacha sotib olish), 3 nafari Hold (ushlab turish), 2 nafari esa Strong Sell (kuchli sotish) deb baholagan. Eng yuqori maqsadli narx 285 dollar, eng past maqsadli narx 150 dollar.

- MarketBeat: 26 nafar mutaxassisdan 18 nafari aksiyani Buy (sotib olish), 3 nafari Hold (ushlab turish), 5 nafari esa Sell (sotish) deb baholagan. Eng yuqori maqsadli narx 275 dollar, eng past maqsadli narx 140 dollar.

- TipRanks: 16 nafar tahlilchidan 13 nafari aksiyani Buy (sotib olish), 2 nafari Hold (ushlab turish), 1 nafari esa Sell (sotish) deb baholagan. Eng yuqori maqsadli narx 287 dollar, eng past maqsadli narx 150 dollar.

- Stock Analysis: 18 nafar ekspertdan 11 nafari aksiyani Strong Buy, 5 nafari Buy, 1 nafari Hold va 1 nafari Sell deb baholagan. Eng yuqori maqsadli narx 282 dollar, eng past maqsadli narx 140 dollar.

The Boeing Company aksiyalari narxi bo‘yicha 2025-yil prognozi

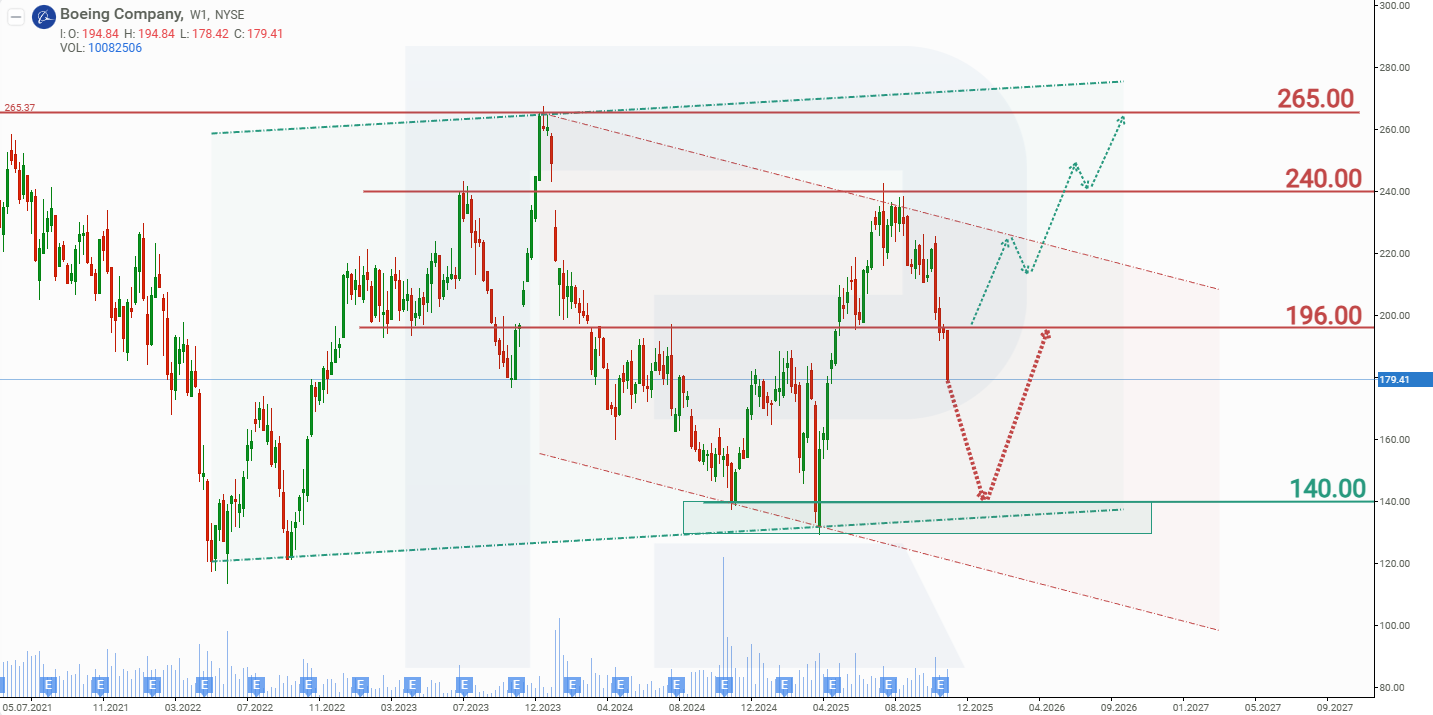

2025 yil 2-chorak hisobotidan so‘ng Boeing aksiyalarining narxi keskin pasaydi va keyingi hisobot investorlar pessimizmini yanada kuchaytirdi. Boeing’ning tiklanishi kutilganidan ancha sekin bormoqda, rahbariyatning oldinda qiyin yillar kutayotgani haqidagi prognozi esa bozor xavotirlarini yanada mustahkamladi. Investorlar hozirgi darajalarda xatarni o‘z zimmalariga olib, aksiyalarni sotib olishga shoshilmayapti, balki Boeing’ning holati 2030 yilga kelib yaxshilanishini kutishni afzal ko‘rmoqda. Kompaniyaning qarz yuki yuqoriligicha qolmoqda va agar foiz stavkalari yuqori darajada saqlanib qolsa, qarz xizmatini ko‘rsatish xarajatlari erkin pul oqimiga bosim o‘tkazishda davom etadi va qarzni qisqartirish jarayonini yanada sekinlashtirishi mumkin. Natijada, yaqin muddatda Boeing aksiyalariga pastga yo‘naltirilgan bosim saqlanib qolishi mumkin. The Boeing Company aksiyalarining hozirgi dinamikasiga asoslanib, 2025 yil uchun ehtimoliy ssenariylar quyidagicha:

Boeing aksiyalari bo‘yicha bazaviy prognoz eng yaqin qo‘llab-quvvatlash darajasi bo‘lgan 140 dollar tomon pasayishni nazarda tutadi. Ushbu darajada, avval kuzatilganidek, Boeing aksiyalariga talab kuchayishi, qo‘llab-quvvatlashdan sakrash va 196 dollar atrofidagi qarshilikka tomon yuqoriga harakatning qayta boshlanishiga olib kelishi mumkin. Agar ushbu daraja yorib o‘tilsa, keyingi yuqori maqsad 240 dollarlik qarshilik darajasi bo‘ladi.

Boeing aksiyalari bo‘yicha alternativ prognoz kompaniyaga nisbatan investorlarning yanada optimistik kayfiyatini nazarda tutadi. Bu turli omillar bilan bog‘liq bo‘lishi mumkin – kengroq bozor optimizmigacha yoki Boeing ichidagi aniq ijobiy katalizatorlargacha, masalan, yirik yangi buyurtmalar, sertifikatlash va sifat bo‘yicha siljishlar yoki ishlab chiqarish sur’atlarining oshishi. Ushbu ssenariyda 240 dollarlik qarshilik darajasidan yuqoriga yorib o‘tish kuzatilishi, bu esa keyingi o‘sish uchun yo‘l ochishi mumkin.

The Boeing Company aksiyalarining 2025-yilgi tahlili va prognoziDisclaimer: Ushbu maqola AI vositalari yordamida tarjima qilingan. Asl inglizcha matn ma’nosini saqlashga harakat qilingan bo‘lsa-da, ba’zi noaniqliklar yoki tushib qolgan joylar bo‘lishi mumkin; shubha tug‘ilganda asl manbaga murojaat qiling.

Moliya bozorlarining prognozlari ularning mualliflarini shaxsiy fikrlari hisoblanadi. Joriy tahlil o‘zi bilan savdoga qo‘llanmani taqdim etmaydi. RoboForex taqdim etilgan umumlashtirilgan maʼlumotlardan savdo tavsiyalarini qo‘llashda yuzaga kelishi mumkin bo‘lgan ish natijalari uchun javobgarlikni zimmasiga olmaydi.